Publicidade

Sempre buscamos teses de investimento assimétricas, nas quais o potencial de alta é muito maior que o de baixa, e as chances de ganhos são superiores às de perda. Já falei muito sobre o urânio, nossa maior tese de investimento no momento, e que está rendendo ótimos frutos, com nosso fundo internacional entregando mais de 300% em dólar nos últimos 15 meses.

Como todos sabem, gosto muito do urânio por ser uma tese de investimento extremamente assimétrica. Continuamos focados nela, mas observando outras situações de investimento fora do radar da maioria dos investidores, e acredito termos encontrado algo bem interessante: transporte marítimo a granel (dry bulk).

Já abordei esse assunto em outras oportunidades, contudo o set up que está se desenrolando agora para o setor de dry bulk é fantástico, na minha opinião. O setor de transporte marítimo também é cíclico e o principal driver da oferta é o orderbook, ou seja, quantos navios estão sendo comprados.

Continua depois da publicidade

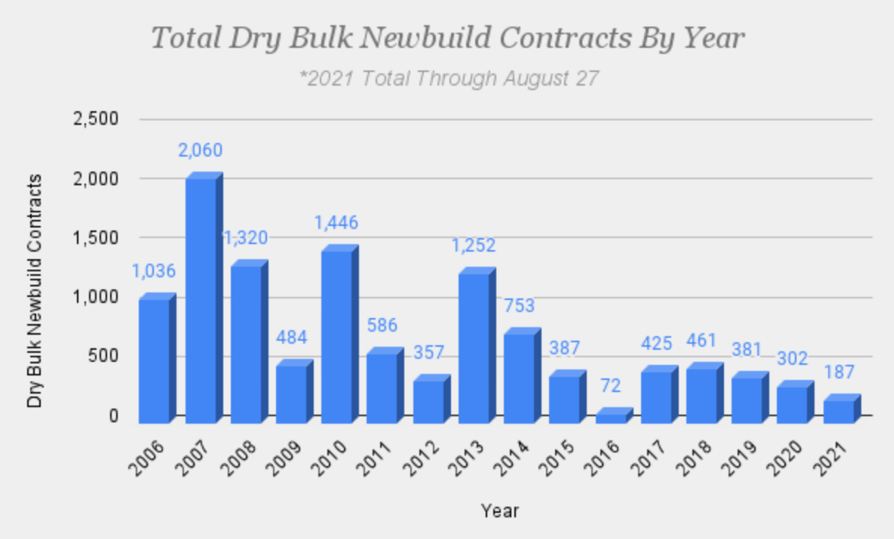

Estamos vendo um orderbook muito baixo para 2022 e 2023, e o segundo menor número de navios sendo entregues em mais de uma década esse ano (vide gráfico abaixo).

Fonte: VesselsValue, VIE

Já não há mais espaço para construção de novos navios em 2021, está muito difícil encontrar espaço para novas construções navais, já que os setores de containers e LNG estão ocupando os estaleiros em 2022 e também em 2023. Isso nos dá bastante segurança de que esse mercado de alta, que nasceu ano passado, tem, pelo menos, mais 3 anos fortes pela frente – no entanto, acreditamos que possa ter muito mais.

Continua depois da publicidade

Poucas empresas estão comprando navios para aproveitar esse bull market por diversas razões, mas vale a pena citar que várias delas ainda estão fortalecendo seus balanços e desalavancando, há pouco interesse de investidores no setor, bancos estão segurando empréstimos para empresas que não são consideradas como ESG e incertezas na regulamentação, como a IMO-2030 e a água de lastro, que podem impactar os navios a partir de 2030. Com esse nível de incerteza no ar, será bem difícil ver empresas fazendo investimentos multimilionários em navios que podem se tornar sucata em poucos anos.

Por outro lado, ao olharmos para a demanda por dry bulk, vemos governos do mundo inteiro aumentando drasticamente programas trilionários de infraestrutura, que utilizam bastante minério de ferro, principal commodity negociada no setor. A rota mais lucrativa do setor é a Brasil-China, pela distância, e o Brasil vem ganhando mais market share no mercado chinês, após disputas entre China e Austrália.

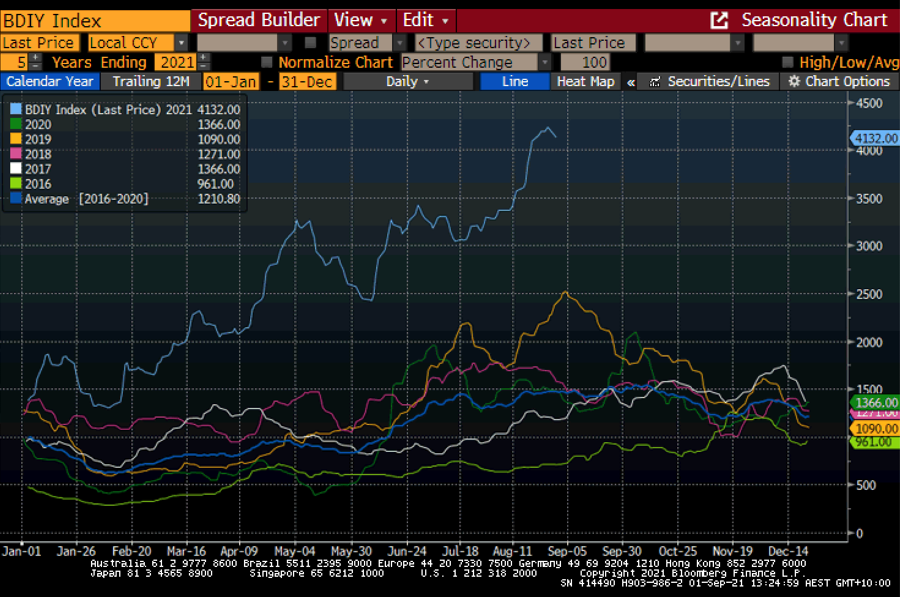

E, tradicionalmente, o mercado de dry bulk é mais forte na segunda metade do ano, como podemos ver pelo gráfico abaixo:

Continua depois da publicidade

Fonte: Bloomberg

Além do minério de ferro, China e Índia estão com os estoques de carvão baixos e querem aumentá-los. Sim, muita gente diz que o carvão é um grande poluidor e está fadado ao desaparecimento, e isso pode ser verdade, mas vai levar muito mais tempo do que as pessoas acreditam. Enquanto isso, a demanda por carvão, a segunda commodity mais importante para o setor, continuará em alta.

O mercado de dry bulk espera uma alta de 2,1% na frota de navios esse ano, enquanto a demanda por esses navios subirá algo como 7,5%. Como a demanda já é maior que a oferta, esse excesso de demanda por si só já seria mais que suficiente para causar um aumento de preços, como o que vimos no início do milênio – e estamos vendo agora. E essa diferença entre oferta e demanda tende a aumentar ainda mais em 2022 e 2023 – se as empresas não começarem a aumentar o orderbook já, podemos ter uma situação extremamente bullish para o setor.

Continua depois da publicidade

Isso porque, ainda que as empresas venham a aumentar seus pedidos por navios, eles só serão entregues, provavelmente, a partir de 2024, quando a demanda por esse tipo de navio será muito maior e, consequentemente, o aumento de pedidos hoje não terá muito impacto. Em 2002, o orderbook começou a subir e continuou forte até 2008, mas ele não conseguiu acompanhar a alta do setor (o Baltic Dry Index subiu de cerca de 900 para 12.000 no período), e foi somente com a crise financeira de 2008 que o setor viu a demanda evaporar rapidamente e sofreu bastante.

Somado a isso, o forte orderbook dos anos anteriores pôs muitos navios na água, desbalanceando a equação para o outro lado e fazendo com que o Baltic Dry Index entrasse em colapso e caísse para menos de 700 no final de 2008.

Todo esse excesso foi enxuto (sem trocadilho) nos últimos anos e, juntamente com uma maior demanda por transporte e mais disciplina por parte das empresas e bancos, está fazendo com que 2021 seja um ano excelente para o investimento nesse subsetor.

Continua depois da publicidade

Várias empresas que acompanhamos estão sendo negociadas abaixo do NAV (valor líquido dos ativos) declarado. Quando olhamos para o preço dos navios hoje, que está subindo bastante, essa métrica fica ainda melhor e nos dá mais segurança para investir. O índice de alavancagem dessas empresas é bem razoável e várias delas pagarão dividendos gordos esse ano.

Olhando para esse universo, o breakeven dessas empresas ocorre quando o frete marítimo estiver acima de US$12 mil/dia, em média. E o frete para capesize já passou dos US$ 50 mil essa semana e os Supramax estão em quase US$40 mil, ou seja, essas empresas, assim como os bancos centrais, estão imprimindo dinheiro. Esse dinheiro deve voltar para os acionistas em forma de dividendos e novas recompras.

Por fim, para quem acredita que estamos entrando em um período de inflação alta por muito tempo, essas empresas são um hedge perfeito, já que os fretes e o NAV (incluindo o preço dos navios) sobem com a inflação, enquanto a dívida permanece nominal.

Para quem não se importa com volatilidade e prefere um investimento cuja relação risco e retorno seja favorável, transporte marítimo pode ser um bom lugar para buscar novos investimentos.

You must be logged in to post a comment.