Publicidade

No último ano, vimos os fundos imobiliários de “papel” (que investem em títulos ligados ao mercado de imóveis) aumentando os seus rendimentos e pagando acima de 1% ao mês (12,5% ao ano) ou até mais, em alguns casos.

Com isso, muitos investidores passaram a aplicar pesadamente nesse segmento devido à sua alta rentabilidade, ainda mais se compararmos com boa parte dos FIIs de “tijolo” (“renda”), que hoje distribuem em torno de 7,5% a 8,5% ao ano em dividendos.

Mas será que esses números são sustentáveis?

Os Fundos de Recebíveis, também conhecidos como fundos de “papel”, investem em títulos de dívida imobiliária, principalmente Certificados de Recebíveis Imobiliários (CRIs).

Continua depois da publicidade

Esses CRIs são ativos de renda fixa e costumam ser indexados a um índice de correção monetária como o Índice de Preços ao Consumidor Amplo (IPCA), CDI (Certificado de Depósito Interbancário) e Índice Geral de Preços – Mercado (IGP-M), ou mesmo podem ser prefixados.

Investidores que aplicam seu dinheiro em CRIs esperam receber, em retorno, o montante investido corrigido por um índice acrescido de uma taxa de juros. Por exemplo, podemos ter um CRI com remuneração de CDI + 2,0% ao ano ou IPCA + 7,0%.

Se você investe em títulos públicos, como o Tesouro IPCA+, o funcionamento é muito parecido. Caso queira se aprofundar no assunto de FIIs de Papel e CRIs, escrevemos um livro que ensina toda a base para aprender a investir em FIIs: Guia Suno Fundos Imobiliários.

Continua depois da publicidade

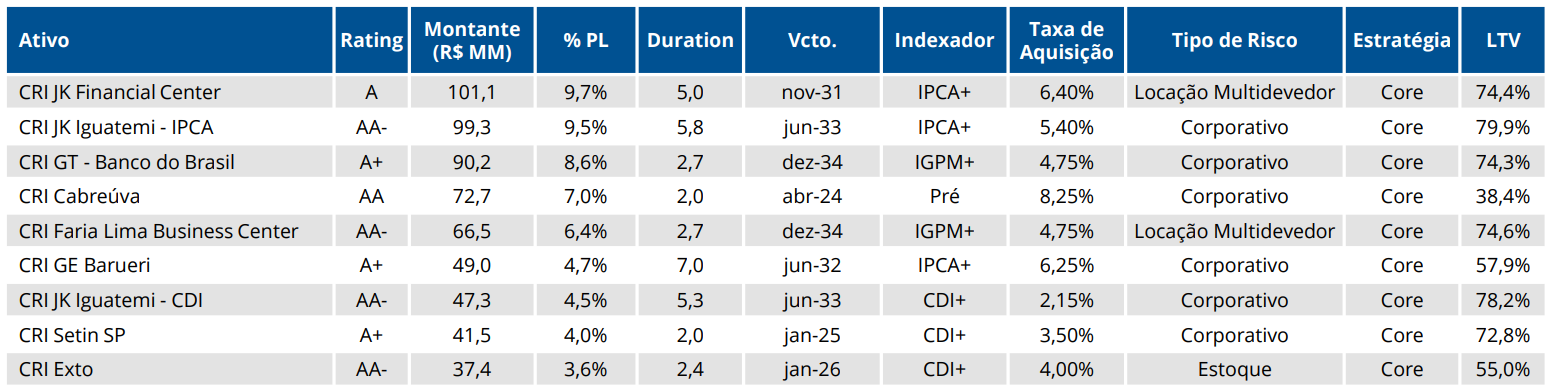

Vejamos abaixo um exemplo do RBR Rendimento High Grade (RBRR11). Note especialmente as colunas Indexador e Taxa de Aquisição.

Portanto, esses são fundos imobiliários – um produto de renda variável – que investem em ativos de renda fixa.

Assim como a renda fixa recebe mais atenção quando os juros sobem, já que sua remuneração aumenta, os fundos de recebíveis também são beneficiados por essa elevação.

Continua depois da publicidade

Isso quer dizer que, quando os juros ou a inflação sobem, todos os CRIs atrelados a eles (e os FIIs de recebíveis que os possuírem) serão beneficiados com um aumento da renda, já que a correção passa a ser maior.

Essa explicação inicial é importante para entendermos agora a dinâmica da renda desses FIIs e alguns casos recentes.

O caso IGP-M

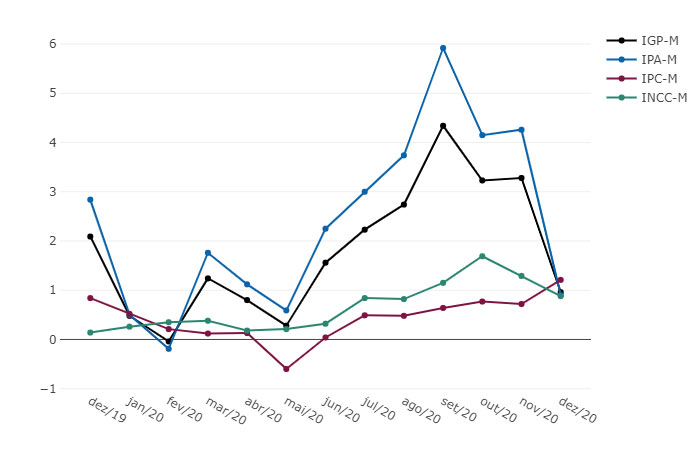

Esse cenário de rendimentos acima de 1% com os FIIs de recebíveis começou em 2020, quando o IGP-M se descontrolou e atingiu patamares superiores a 30% no acumulado de 12 meses, tendo variações mensais positivas de mais de 2%.

Continua depois da publicidade

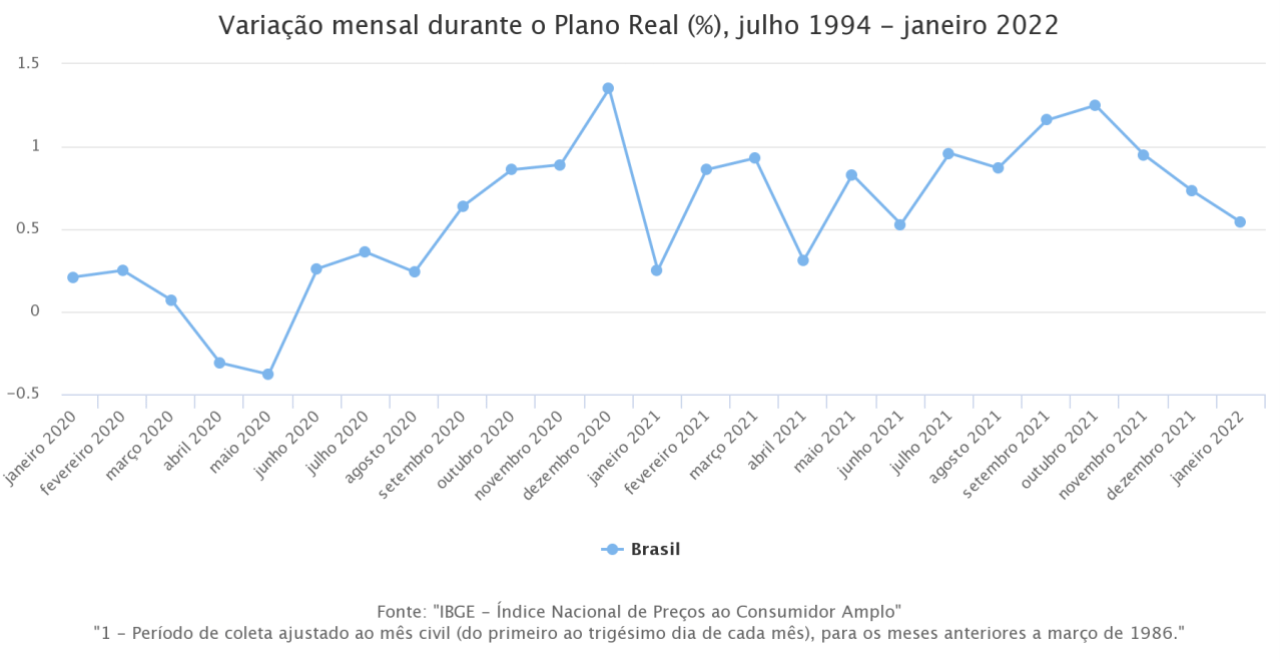

A remuneração de um CRI é feita de forma mensal e sempre corrigida pelo seu índice de referência. Portanto, FIIs que possuíam CRIs indexados ao IGP-M passaram a ter, mensalmente, suas remunerações corrigidas nas mesmas proporções das variações do gráfico acima.

Usamos o IGP-M como exemplo, pois como suas variações foram mais agressivas, podemos notar os impactos com mais facilidade.

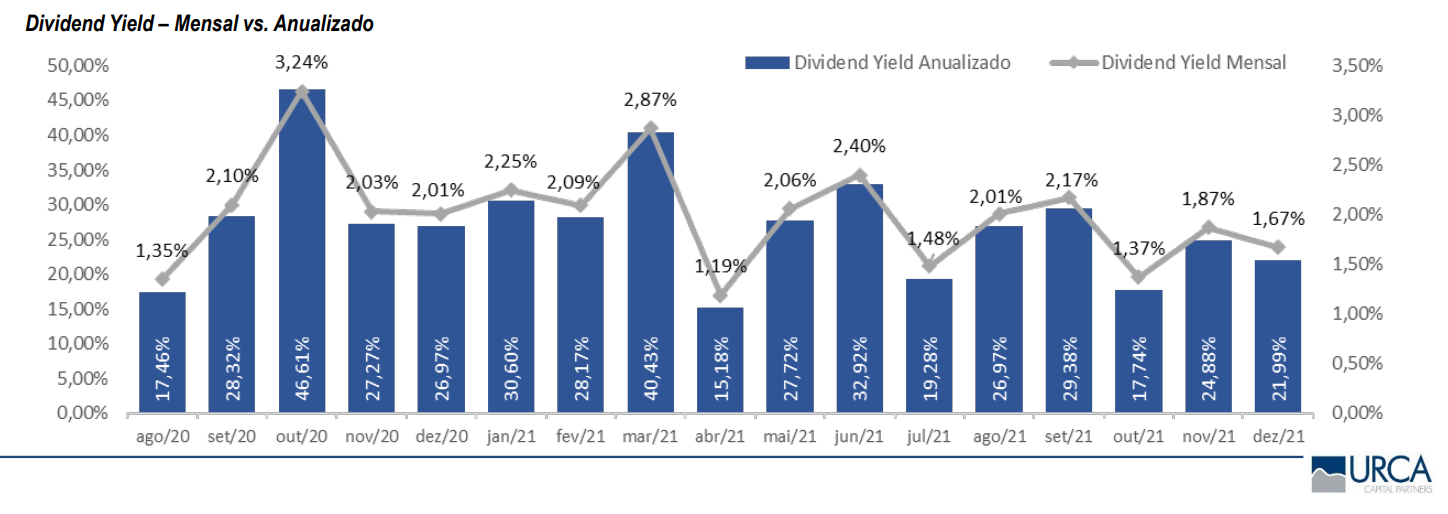

Vejamos como o Urca Prime Renda (URPR11), um FII que era 100% indexado ao IGP-M na época, foi impacto nesse período:

Continua depois da publicidade

Note que os rendimentos do fundo atingiram patamares recorrentes de 2% ao mês e chegaram a superar a marca de 3% ao mês em um determinado momento.

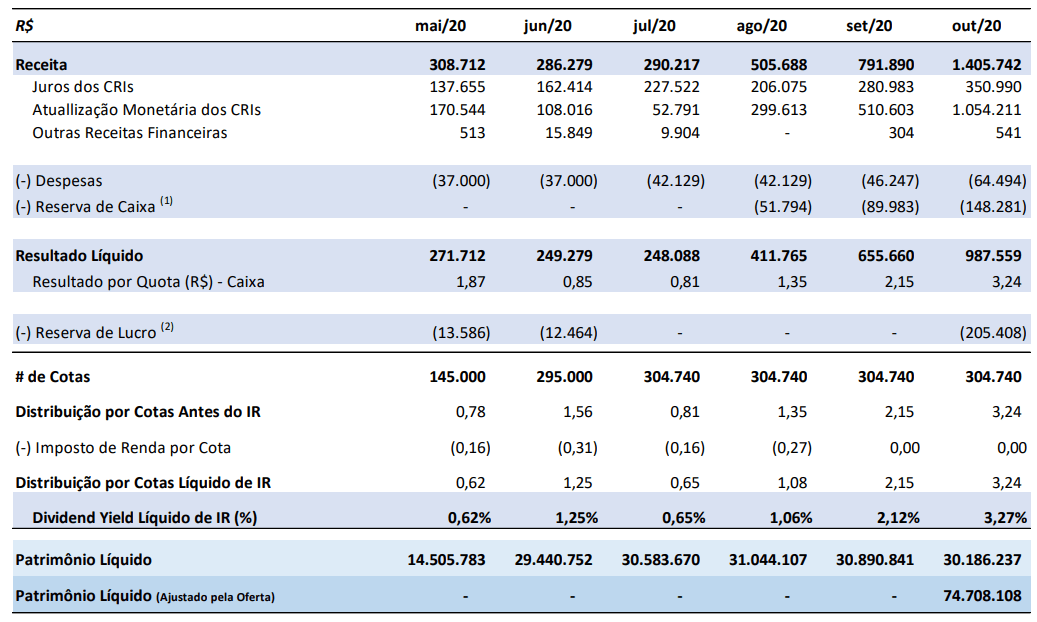

Abaixo, podemos ver a linha de “Atualização Monetária dos CRIs” referente a outubro de 2020, para encontrar de onde veio esse grande aumento nos rendimentos da época. Essa atualização monetária é a correção monetária que explicamos no começo do artigo.

Veja como a receita pela atualização monetária é quase do mesmo tamanho da própria receita dos CRIs.

Porém, o inverso também é verdadeiro.

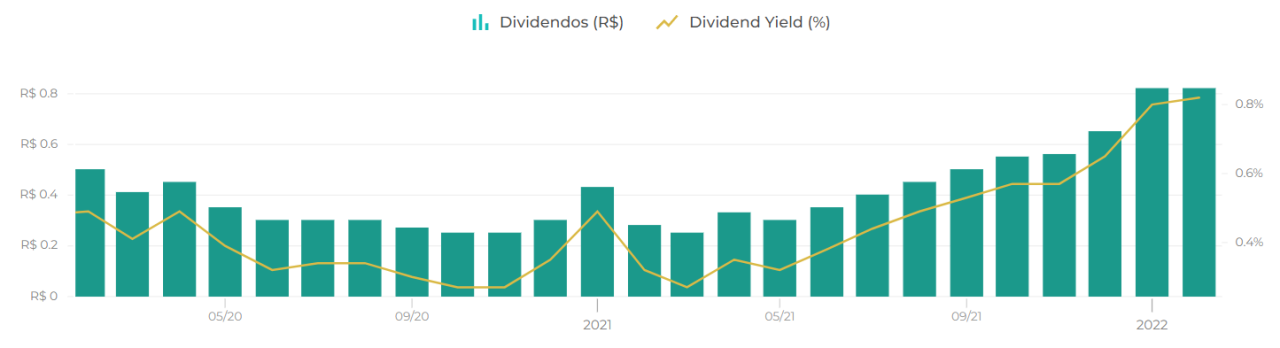

Vejamos o caso do Kinea Rendimentos Imobiliários (KNCR11), que tem seu portfólio principalmente alocado em CDI, que sofreu negativamente em 2020 com a queda da Selic para 2%:

Veja como a renda do fundo diminuiu consideravelmente para só voltar a melhorar quando a Selic voltou a subir em 2021.

Cenário 2021 e 2022

Do meio de 2021 em diante, o IGP-M retornou a um patamar razoavelmente controlado, porém, quem começou a subir foi a Selic (previsão de 12%-13% em 2022) e o IPCA, que fechou 2021 acima de 10%.

Essas recentes elevações foram responsáveis por potencializar os rendimentos da renda fixa e dos fundos de recebíveis com CRIs atrelados ao CDI e IPCA, da mesma forma que o IGP-M potencializou o Urca Prime Renda (URPR11) na época.

Note como o IPCA começou a subir no meio de 2020 e permaneceu com variações altas até novembro de 2021, quando começou a dar sinais de redução.

Será que a Selic e o IPCA permanecerão em patamares de dois dígitos para sempre?

Não é o que esperamos e nem o que queremos. Portanto, conforme esses índices forem controlados e reduzidos, o mesmo acontecerá com os rendimentos dos FIIs de CRIs, pois, novamente, eles são corrigidos por eles.

Além do mais, esses rendimentos não são isentos de risco. As operações por trás dos CRIs já carregam seus próprios riscos, como o risco de crédito dos emissores dos papéis. E, conforme os índices de correção sobem, o risco de crédito das operações também sobe.

Sendo assim, esperar que a renda de 1% ao mês seja perene nos fundos de recebíveis não nos parece razoável, já que isso poderia potencializar eventuais riscos de crédito uma vez que a dívida tenderia a ficar muito onerosa para os devedores.

O ponto mais importante a se levar deste artigo é que os fundos de recebíveis são impactados de forma mais imediata com as oscilações dos índices inflacionários e dos juros, ou seja, teremos períodos de altas e baixas.

Assim, as oscilações nos rendimentos dos FIIs de CRIs fazem parte da dinâmica desse segmento.

Disclaimer: neste artigo, citaremos alguns fundos imobiliários específicos para exemplos didáticos e nada deve ser considerado como uma recomendação de investimentos.

You must be logged in to post a comment.