Publicidade

A boa notícia relativa às contas públicas é a redução do endividamento público no primeiro trimestre do ano: a dívida, medida como proporção do PIB, caiu para 78,5% em março contra 80,3% em janeiro. A má notícia é que a inflação alta continua desempenhando um papel central num drama em que lhe caberia, no máximo, figuração.

Isto sugere uma inconsistência crucial no arranjo fiscal corrente: se precisamos de inflação alta para pôr as contas em dia, não temos como reduzir a inflação de forma crível, portanto persistente.

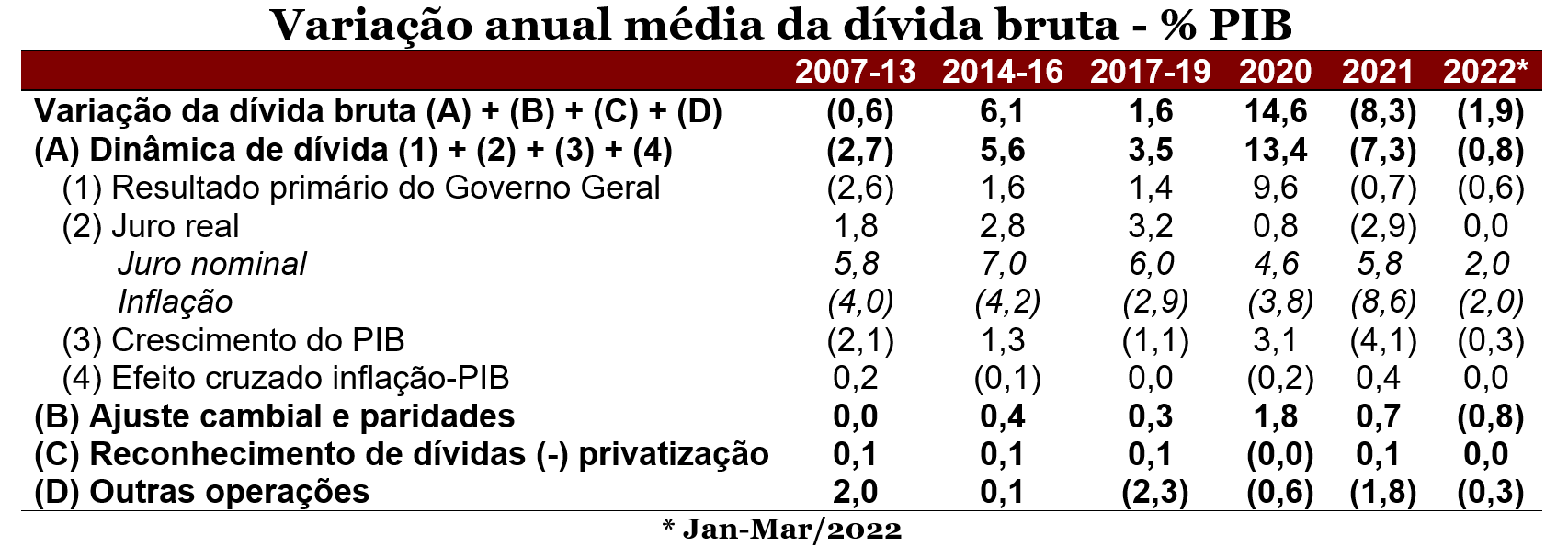

A tabela abaixo, construída com dados do BC, resume parte da história.

Continua depois da publicidade

Como se vê, no primeiro trimestre de 2022 a dívida pública encolheu cerca de 2% do PIB, mantendo a tendência observada desde o ano passado, quando a redução superou 8% do PIB. Parte relevante da redução se originou da apreciação do real ante ao dólar no período (linha B), dado que o governo ainda tem dívidas em moeda estrangeira (cerca de 7% da dívida no final do ano passado), cujo valor em reais fica menor quando a moeda nacional ganha terreno.

Como regra, contudo, não podemos contar com os movimentos da moeda para resolver o problema de endividamento. Da mesma forma que o real ganhou do dólar no primeiro trimestre, tem perdido no segundo.

A única forma de reduzir de forma persistente a relação dívida-PIB é por meio da chamada “dinâmica de dívida” (a linha A na tabela), resultante da interação entre o resultado primário do governo, o juro sobre a dívida pública e o crescimento do PIB.

Continua depois da publicidade

De fato, o juro (descontada a inflação) empurra a razão dívida-PIB para cima; já o crescimento da economia tem efeito diametralmente oposto.

Isto dito, o efeito do juro real sobre o endividamento no período deixou de ser negativo, como foi no ano passado, refletindo, entre outras coisas, a elevação da Selic. A inflação, todavia, (o IPCA médio do período comparado ao observado no último trimestre de 2021, uma aproximação enquanto esperamos o resultado oficial do PIB) anulou o efeito do juro mais alto.

Já o efeito do crescimento do PIB, embora modesto, ajudou a reduzir a dívida.

Continua depois da publicidade

Por fim, o resultado primário do governo geral (União, estados e municípios) também atuou neste sentido. Comparado ao mesmo período do ano passado, cerca de metade da melhora se deve a estados e municípios, enquanto a outra metade resulta do desempenho do governo federal.

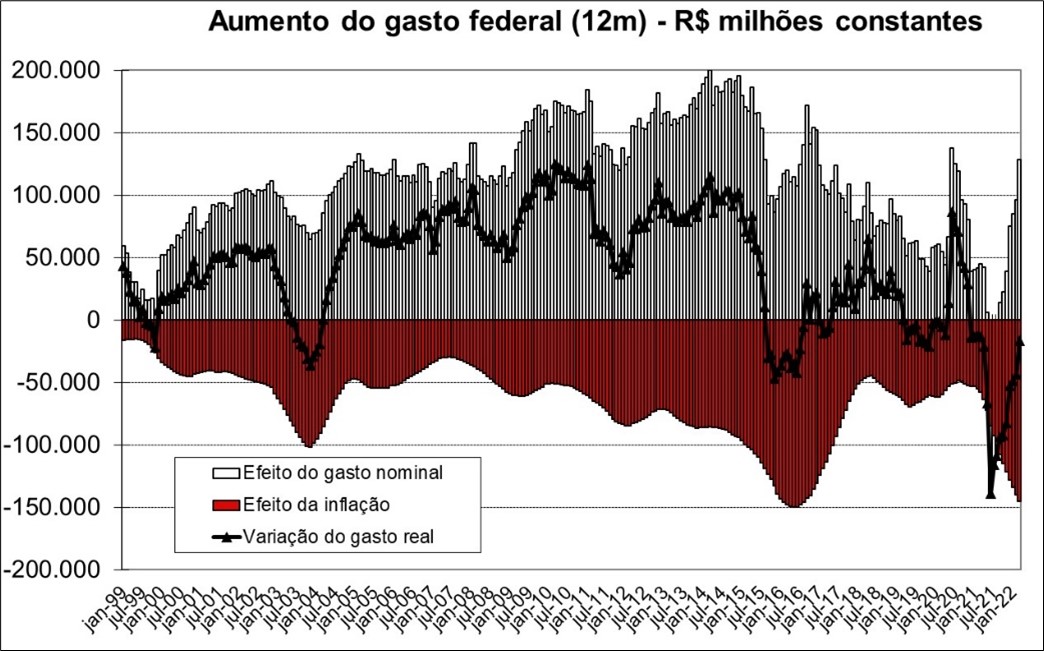

A inspeção mais detalhada deste último, contudo, aponta para o efeito considerável da inflação elevada. No gráfico abaixo mostro a decomposição da variação das despesas federais medidas a preços de março de 2022 – no caso as despesas recorrentes, isto é, sem “pedaladas”, nem despesas extraordinárias, como, por exemplo, o auxílio de 2020 e 2021.

Assim, embora os gastos medidos a preços constantes tenham caído bastante no passado (pouco mais de R$ 52 bilhões), a redução nos 12 meses terminados em março já é bem menor: R$ 17 bilhões.

Continua depois da publicidade

Isto resulta de duas forças: a expansão dos gastos puxando a despesa real para cima em R$ 128 bilhões, enquanto a inflação “comeu” o equivalente a R$ 145 bilhões.

Caso a inflação tivesse ficado na meta, seu impacto sobre as despesas teria sido muito menor: R$ 56 bilhões. Numa primeira aproximação, a inflação acima da meta reduziu a despesa recorrente federal em quase R$ 90 bilhões. O gasto federal, medido a preços de março de 2022, teria crescido R$ 71 bilhões nos 12 meses até março, resultado bem diferente da queda observada de R$ 17 bilhões.

Ao invés, portanto, de registrar superávit de R$ 51 bilhões no primeiro trimestre, o governo federal amargaria déficit na casa de R$ 36 bilhões. Algo similar provavelmente se aplicaria a estados e municípios, embora não tenhamos ainda os dados que nos permitam aferir a intensidade deste fenômeno no caso dos governos subnacionais.

Continua depois da publicidade

Se precisamos, portanto, de inflação alta para produzir saldos primários e reduzir a dívida pública, deve ficar claro que enfrentamos uma inconsistência séria no arranjo das contas públicas.

Não buscamos o equilíbrio das contas (aqui pensado como um nível de endividamento moderado e estável ao longo no tempo) por razões políticas ou estéticas, mas porque se trata de um requisito para manter a inflação também moderada e estável.

Se, com inflação baixa, a dívida crescer de forma descontrolada, a capacidade de o BC manter este estado de coisas fica comprometida, já que a taxa real de juros seria exagerada para estabilizar a dívida. Cedo ou tarde, o BC perderia o controle sobre a inflação.

O desafio, portanto, é equilibrar as contas com a inflação na meta, a prova dos nove quanto à sustentabilidade dos preços estáveis. Neste quesito, seguimos devendo e muito.

You must be logged in to post a comment.