O humor dos analistas econômicos, grupo ao qual pertenço, andou flutuando nas últimas semanas. Depois de um conjunto de números positivos referentes a outubro de 2019, quando a produção industrial, as vendas no varejo e a oferta de serviços cresceram 0,8%, 0,9% e 0,8% respectivamente, os dados relativos a novembro vieram todos na direção oposta: -1,2%, 0,6% e -0,1%. Foi o que bastou para que o moderado otimismo do mês passado se dissipasse.

Posso entender a reação. Já tivemos ao menos duas ameaças de crescimento mais acelerado, manifestas em projeções de expansão do PIB superior a 2% tanto em 2018 como em 2019, devidamente frustradas pelos desenvolvimentos da atividade ao longo do ano. Posto de outra forma, somos todos gatos devidamente escaldados pelos erros em nossas previsões em passado recente. Ainda assim, me parece haver certo exagero.

A começar porque a análise de dados dessazonalizados é sempre problemática, mas não há alternativa a ela se queremos entender o comportamento da economia no período mais recente. De fato, simplesmente afirmar que as vendas de dezembro, durante o Natal, foram melhores do que em novembro não adiciona muito à análise (mesmo com as complicações oriundas do sucesso relativamente recente da Black Friday). Da mesma forma, notar que a produção industrial caiu no último mês do ano também não ajuda muito.

Estes fenômenos, como tantos outros, refletem em boa parte o padrão sazonal. Vende-se mais no Natal, produz-se menos no Carnaval, as exportações de soja tipicamente se aceleram do fim do primeiro trimestre ao início do terceiro e assim por diante. Para podermos comparar o desempenho de variáveis como estas ao longo do ano precisamos ajustar os dados à sazonalidade, isto é, distinguir entre as variações que retratam o movimento sazonal e aquelas que capturam seu movimento subjacente.

Há técnicas para isto e o IBGE costuma divulgar não apenas os dados originais como os sazonalmente ajustados com a seriedade que o caracteriza. Ocorre que os modelos de ajuste sazonal, precisamente por serem modelos, não são perfeitos. Por exemplo, o efeito mais intenso da Black Friday nos últimos anos tem levado a estimativas crescentes quanto à sazonalidade de novembro: até há quatro anos o ajuste costumava “limpar” algo como 1,5% das vendas daquele mês; agora o ajuste “come” quase 5%. Há, todavia, apenas 4 observações referentes a novembro, o que torna mais difícil estimar o padrão para aquele mês.

Não é surpreendente, portanto, que dados dessazonalizados apresentem volatilidade considerável. Mesmo em períodos de crescimento inequivocamente rápido, como em 2010, há observações de queda de 8,4% das vendas no varejo em seguida a aumento superior a 11% nos dois meses anteriores. Mesmo após o ajuste há muito “ruído” nas séries, o que requer um tanto de cautela na interpretação dos dados sujeitos a este procedimento.

Minha forma de lidar com isto, mais heurística que teórica, isto é, mais advinda da experiência do que da análise estatística mais rigorosa, consiste em concentrar na média móvel de 3 meses, que suaviza a volatidade das séries dessazonalizadas, ao mesmo tempo em que mantém o foco no movimento que ocorre na margem, permitindo descortinar a tendência de curto prazo da economia. Noto que algum discernimento é necessário: quando a economia entra em colapso agudo, como no final de 2008, o uso da média pode mascarar sua intensidade, ou seja, é sempre necessário algum julgamento por parte do analista.

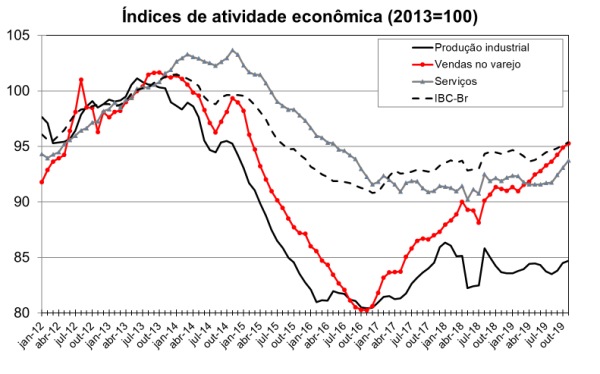

Fonte: Autor (com dados de IBGE e BCB)

Isto dito, o gráfico acima ilustra este procedimento para quatro séries de atividade econômica: a produção da indústria de transformação, as vendas no varejo (ampliado), a oferta de serviços e o IBC-Br, produzido pelo BC para capturar a atividade como um todo. Por conveniência, todos foram redefinidos com base na média de 2013.

Eu diria que três desenvolvimentos chamam a atenção. Em primeiro lugar, o vigor das vendas no varejo, que mostram crescimento ininterrupto desde fevereiro, com expansão a ritmo pouco superior a 6% ao ano nos últimos seis meses. Em segundo, o que parece ser uma mudança de cadência no setor de serviços no trimestre mais recente (de setembro a novembro) depois de seis meses de virtual estagnação.

Aliás, falando em estagnação, a indústria de transformação mal sai do lugar desde o final de 2017, possivelmente sob efeito da queda das exportações para a Argentina, apesar da visível depreciação do real no período, quase 20% entre a média de 2017 (R$ 3,40/US$ a preços de hoje) e a média do ano passado (R$ 4,04/US$), desmistificando a ideia mágica da tal “taxa de câmbio de equilíbrio industrial”.

Noto, porém, que o setor de serviços é muito maior que a indústria em geral (63% do PIB contra 18%), enquanto a indústria de transformação representa 9,5% do PIB, ou seja, a ser confirmada a tendência dos últimos meses, a recuperação dos serviços deve ter efeito bem mais relevante sobre o PIB (e emprego) de 2020 do que a indústria.

Assim, apesar dos números algo decepcionantes de novembro, uma expansão na casa de 2,3-2,5% para 2020 ainda me parece uma realidade palpável e provável. Medíocre, mas melhor que o desempenho dos últimos 3 anos e infinitamente superior ao legado da Nova Matriz Econômica.

You must be logged in to post a comment.