Publicidade

O Comitê de Política Monetária (Copom), do Banco Central, se reúne na próxima semana e se dá de barato que a meta para a taxa de juros básica, a Selic, será elevada de 2,00% para 2,50% ao ano, apenas o primeiro movimento de novo ciclo de alta.

Muito embora a atividade econômica siga ainda deprimida, como capturado pelo comportamento do mercado de trabalho, a inflação desenvolveu uma nova feição nos últimos meses, requerendo uma resposta do Banco Central (BC).

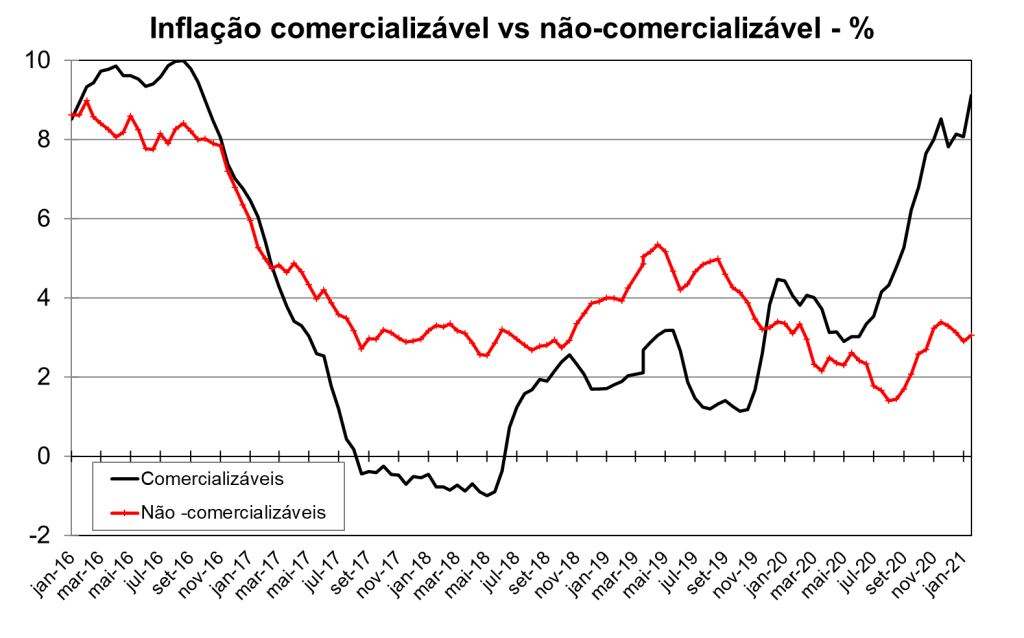

Uma forma de entender o fenômeno é analisar o comportamento de diferentes grupos de produtos no IPCA, em particular o que tem acontecido com os preços dos produtos ditos “comercializáveis”, isto é, aqueles que são comumente transacionados com o exterior (ou seja, cujos preços refletem similares internacionais devidamente convertidos em moeda doméstica), e dos produtos “não-comercializáveis”, cujo consumo (e formação de preço) é eminentemente local.

Continua depois da publicidade

O gráfico abaixo resume o comportamento desses grupos de 2016 para cá.

Fonte: BCB (com dados do IBGE)

Como se vê, a partir de meados do ano passado, os preços de produtos comercializáveis não apenas reverteram a tendência de queda que prevalecia desde o final de 2019 (e que se aprofundou nos primeiros momentos da pandemia), mas também se aceleraram visivelmente em comparação aos não-comercializáveis, cuja variação em 12 meses permanece próxima a 3%, superando 9% em janeiro de 2021.

Continua depois da publicidade

Trata-se de fenômeno relativamente raro: de 1996 a 2020 (ou seja, 25 observações), houve apenas sete anos em que a variação de preços comercializáveis superou a de não-comercializáveis, dos quais quatro, entre 1999-2003, nos primórdios do regime de metas.

Vale dizer, tipicamente a inflação brasileira não foi pressionada pelos produtos cujos preços estivessem mais ligados ao dólar e às cotações internacionais, refletindo principalmente a dinâmica interna da economia, isto é, o balanço doméstico entre oferta e demanda.

O motivo para isso parece ter sido uma característica que o Brasil em geral compartilha com países exportadores de commodities: a elevação de seus preços internacionais tipicamente fortalece a moeda desses países, atenuando seu impacto sobre os preços domésticos.

Continua depois da publicidade

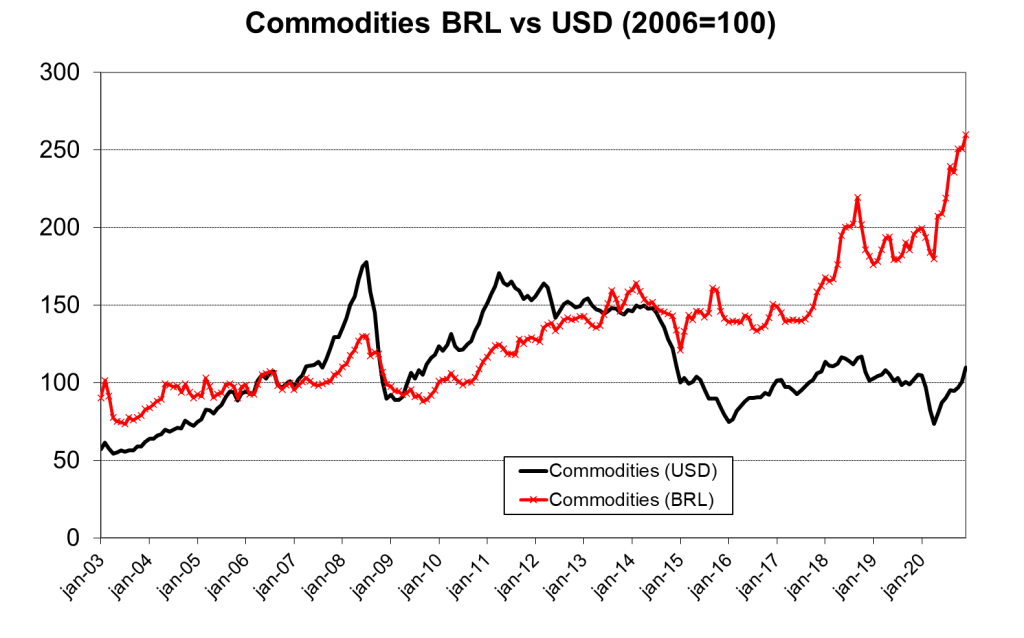

Isto é claramente visível no gráfico abaixo, que compara a evolução do índice de preços de commodities do FMI medidos em dólares e reais: até recentemente, a medida em reais dos preços de commodities era mais “bem-comportada” do que sua contrapartida em dólares.

Momentos de forte alta de preços internacionais, como entre 2006 e 2008, quando as cotações em dólares subiram mais que 75%, se traduziam em elevação das cotações locais pouco inferiores a 30%; da mesma forma, a queda de preços internacionais entre 2013 e 2015, superior a 45%, atingiu perto de 11% medida em reais.

Fonte: Autor (com dados do FMI)

Continua depois da publicidade

Assim, o dólar funcionava como amortecedor das variações dos preços internacionais de commodities, parcialmente isolando a inflação doméstica da inflação global. Esse padrão, contudo, deixou de existir no período mais recente.

De dezembro de 2019 a dezembro de 2020, preços de commodities em dólares subiram 4,5%; em reais, 31%, discrepância que continuou no início de 2021, mais aparente, claro, no preço de combustíveis, mas não limitada a eles. Em particular, as pressões sobre preços de alimentos derivam primordialmente dessa nova dinâmica.

Posto de outra forma, a mudança do comportamento da inflação capturado pelo nosso primeiro gráfico é resultado da “quebra” da relação histórica entre preços de commodities e o valor do dólar no país.

Continua depois da publicidade

Resta saber o motivo da quebra.

A hipótese mais promissora aponta para a piora dos “fundamentos” do país, ou seja, das condições domésticas, desde a evolução da epidemia, que ameaça descarrilar a recuperação (incompleta) da economia, até as péssimas perspectivas das contas públicas, menos por força do auxílio-emergencial e mais pela sinalização de nossa persistente incapacidade para resolver o problema em prazo minimamente razoável.

Sem progresso nessa frente, será difícil produzir um dólar significativamente mais barato.

Ao BC, restou a alternativa de retirar parte dos estímulos monetários introduzidos durante a epidemia.

Note-se que a elevação da Selic não deve ter como objetivo primeiro a valorização da moeda nacional, não só porque isso requereria um aumento muito mais vigoroso da taxa de juros, possivelmente insustentável dadas as condições das contas públicas, como incongruente com o próprio regime de metas para a inflação.

A ideia, sempre, é fazer a inflação convergir para a meta, não manter a taxa de câmbio em torno de algum nível “ideal”.

Concretamente, significa que o papel da política monetária será garantir que o aumento dos preços de produtos comercializáveis não “contamine” os preços de não-comercializáveis.

Isso requer, por um lado, que o BC mantenha as expectativas inflacionárias próximas à meta, ao menos em 2022, mas significa também que a demanda interna terá que se recuperar mais lentamente no ano que vem, para compensar o crescimento mais vigoroso da demanda externa resultado do aumento das exportações (menos importações) de commodities.

A conclusão é que não precisamos de um choque de juros, mas da remoção gradual dos estímulos monetários, mais cedo, confesso, do que imaginava ser necessário.

Alternativamente, poderíamos embarcar num ciclo vigoroso de reformas para colocar as contas públicas em ordem nos próximos anos, mas adultos não têm direito de crer em fantasias fora da esfera artística. A conta da inação já chegou e novos boletos estão a caminho.

You must be logged in to post a comment.