Publicidade

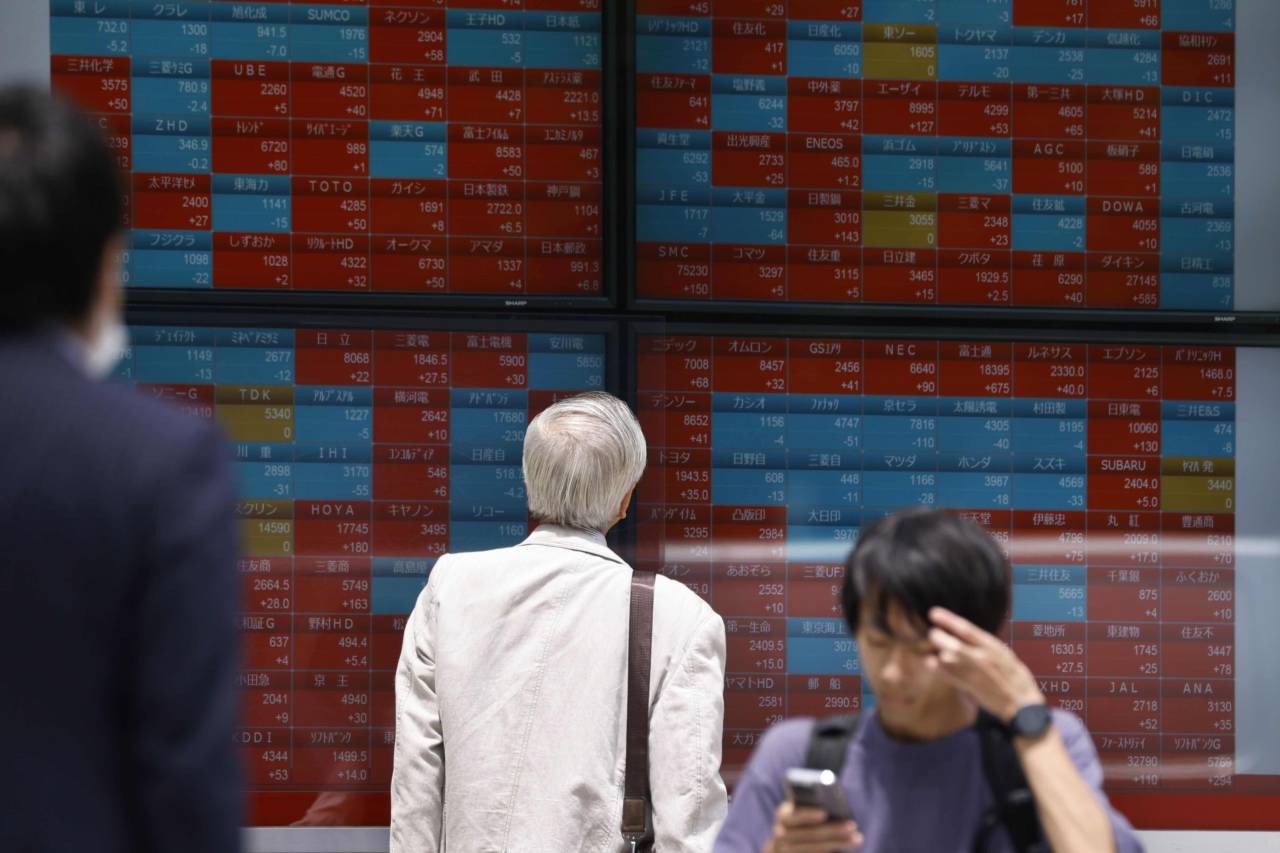

As ações e os bonds (títulos de dívida) estão sob pressão, à medida que leituras econômicas mais sólidas nos EUA, uma recuperação de preços de matérias-primas e um aumento dos riscos geopolíticos estimularam especulações de que os principais bancos centrais manterão as taxas mais elevadas durante mais tempo.

Os rendimentos do Tesouro a 10 anos atingiram os níveis mais elevados em 2024, ultrapassando o nível de 4,35%, num desenvolvimento que tem colocado ainda mais pressão sobre as ações.

Na verdade, as ações – que têm ignorado a reavaliação agressiva das apostas de redução das taxas ao longo dos últimos meses – estão sob maior pressão nesta terça-feira. Além do quadro macroeconômico, os sinais de um mercado sobrecomprado após uma tórrida recuperação (no 1º trimestre) estimularam apelos para uma retração.

“Os touros das ações podem ter dificuldade em justificar a compra de ações neste nível elevado à medida que os rendimentos aumentam”, disse Fawad Razaqzada do City Index e FOREX.com.

“Olhando para o resto da semana, os discursos do Federal Reserve programados estão em dois dígitos, e o mercado pode antecipar os dados industriais de segunda-feira para inspirar cautela entre as autoridades em relação à flexibilização substancial da política monetária.”

Após dados mais positivos do que o estimado em todo o mundo, o Índice de Surpresa Econômica do Citigroup – que mede a diferença entre as divulgações reais e as expectativas dos analistas – está agora perto do nível mais alto em cerca de um ano.

Continua depois da publicidade

Bolsas americanas em queda, com Tesla

Nesta terça-feira, o S&P 500 cai 1%, enquanto o Nasdaq 100, de alta tecnologia, teve desempenho inferior, com a Tesla Inc, que apresentou números abaixo do previsto de entregas. Os rendimentos do Tesouro a 10 anos subiram nove pontos base, para 4,4%.

As ações se recuperaram este ano, impulsionadas pelas ações de megacapitalização e de tecnologia, à medida que a economia se manteve resiliente enquanto a inflação apresentava uma tendência descendente, sustentando a ideia de que os cortes nas taxas ocorrerão este ano.

Ainda assim, as expectativas para o primeiro corte da Fed foram adiadas – e as probabilidades de o banco central baixar as taxas na reunião de junho são, neste momento, uma moeda ao ar.

Continua depois da publicidade

Para Mislav Matejka, da JPMorgan Chase & Co., o mercado partiu do pressuposto de que o crescimento econômico viria em socorro – mas as estimativas de lucros para 2024 ainda não estão sendo elevadas. Os estrategistas de renda fixa da empresa esperam que os rendimentos dos títulos caiam no segundo semestre do ano, e Matejka diz que há também “muita complacência no mercado de títulos” em relação aos riscos de inflação.

Os clientes do Bank of America Corp., desde investidores familiares até fundos de hedge, foram vendedores líquidos de ações dos EUA na semana passada, retirando US$ 1,9 bilhão líquido da classe de ativos nos últimos cinco pregões do primeiro trimestre.

© 2024 Bloomberg L.P.