Publicidade

A Dasa (DASA3) negou em comunicado ao mercado na manhã desta sexta-feira (2) a notícia de que avaliaria alternativas estratégicas para seus negócios, incluindo a venda de uma participação ou do controle. “Não procede a informação de existência de negociação de operação de venda da companhia ou seu controle para terceiros”, destacou a Dasa. A companhia ainda reiterou o seu compromisso de manter os seus acionistas e o mercado em geral informados, na forma da regulamentação aplicável e informa que está à inteira disposição para qualquer esclarecimento adicional necessário.

As ações chegaram a subir 6,19%, a R$ 7,72, no início da sessão desta sexta, mas logo passaram a cair com a negativa da companhia. Porém, os papéis logo voltaram a subir, encerrando a sessão em alta de 3,85%, a R$ 7,55.

Na noite da véspera, a Bloomberg havia noticiado que a Dasa avaliaria alternativas estratégicas para seus negócios, trazendo a avaliação do mercado de que haveria uma reação positiva com a visão de desalavancagem financeira para a empresa de saúde.

As notícias eram de que as discussões estavam em estágios iniciais, sem nenhum processo formal de venda em andamento, mas a reportagem mencionou a Rede D’Or (RDOR3) como uma empresa potencialmente interessada, ressaltou o Citi mais cedo. O banco apontou que a transação teria potencial de melhorar a estrutura de capital da Dasa.

A rede de saúde integrada encerrou o terceiro trimestre de 2023 com uma relação entre dívida líquida e Ebitda (lucro antes de juros, impostos, depreciações e amortizações) de 3,8 vezes, ou 5,6 vezes incluindo contas a pagar de fusões e aquisições (M&As) e ex-IFRS16.

Desbloquear sinergias poderia ser um dos atrativos para o negócio. “Dito isto, parece difícil avaliar as suas potenciais implicações com poucos detalhes sobre os seus termos, condições e natureza empresarial (por exemplo, injeção de capital, combinação de negócios, entre outros) neste momento”, afirmaram os analistas do Citi.

Continua depois da publicidade

O Itaú BBA ressaltou as alternativas que estariam na mesa: i) venda de um ou de alguns ativos atualmente detidos pela Dasa (como o negócio de diagnósticos ou um hospital); ii) venda de participação minoritária; e iii) alienação do controle ou da totalidade da sociedade. “Cada uma dessas alternativas carrega uma interpretação diferente”, afirmaram os analistas do banco, que detalharam os cenários.

Em relação a uma venda parcial de ativos, o BBA considerou que muitos players poderiam eventualmente se interessar pelos ativos da Dasa num cenário de venda de partes da operação.

Por exemplo, grupos hospitalares (por exemplo, Rede D’Or) poderiam se interessar em expandir a sua presença hospitalar (ou mesmo “aventurar-se” em diagnósticos) através de movimentos inorgânicos. “É claro que teríamos que ter em mente a concentração de mercado implícita em qualquer uma destas transações. No Rio de Janeiro, segundo dados do CNES/DataSUS, a Rede D’Or tem 21% de participação de mercado e a Dasa possui fatia de 2%. Em Brasília, Rede D’Or tem 9% e a Dasa tem 11%. Em São Luís (MA), a Rede D’Or tem 10% e a Dasa tem 20%”, avaliaram.

Continua depois da publicidade

Já a venda de uma participação minoritária poderia eventualmente fazer sentido para uma seguradora de saúde interessada em aumentar seu alinhamento com a rede de prestadores de cuidados (serviços de diagnóstico e tratamento de cuidados de saúde) e obter mais controle sobre seus custos (como a Bradesco Saúde). Neste caso, uma injeção primária poderia ajudar a melhorar a situação de alavancagem financeira da Dasa e aliar a empresa com um parceiro significativo.

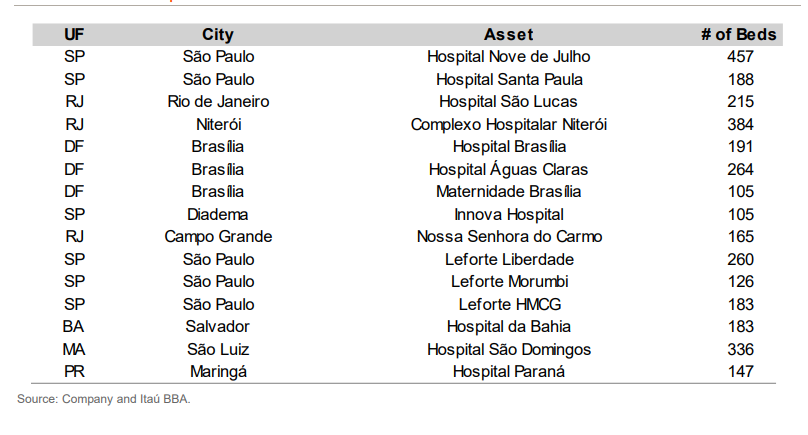

Já uma venda de controle seria o cenário mais complexo. A Dasa possui importante participação de mercado em algumas das capitais mais importantes do Brasil, como Brasília, São Luís e São Paulo. Além disso, é o maior player de diagnóstico do mercado. O BBA destacou a lista de hospitais da Dasa, que segue abaixo:

“A notícia deve ser vista como positiva para a Dasa, já que muitos desses cenários poderiam aliviar a alavancagem financeira, que é uma preocupação fundamental para o mercado. Se uma venda parcial for de fato realizada para a Rede D’Or e se for permitida pelo regulador antitruste Cade (Conselho Administrativo de Defesa Econômica), a estratégia faria sentido, mas precisaríamos saber sobre os números da operação”, apontou o BBA mais cedo.

Continua depois da publicidade

Já no caso de uma fusão entre a Rede D’Or e a Dasa, a empresa adquirida poderia impactar potencialmente a alavancagem financeira da combinada. Além disso, o BBA avaliou que o processo de aprovação pelo Cade seria muito mais complexo, assim como a integração dos ativos.

O Citi e o Itaú BBA possuem recomendação neutra ou equivalente (marketperform, ou desempenho em linha com a média do mercado no caso do BBA) para os papéis da Dasa, com preço-alvo respectivo de R$ 7 (potencial de valorização de 38% frente o fechamento de quinta) e R$ 15 (upside de 106%). No ano até a sessão da véspera os papéis caíram 24,42%.

You must be logged in to post a comment.