Publicidade

O Ibovespa encerrou a última sexta-feira (20) renovando máximas desde o fim de julho de 2021 e na sua quarta semana seguida de ganhos, fechando a 124.773 pontos e ampliando a valorização em novembro para 10,3%. Em 2023, sobe 13,7%.

Boa parte da alta é explicada pelo rali de Wall Street, que encontra respaldo em perspectivas de um resfriamento da economia norte-americana, com reflexos na inflação, que permitirá ao Federal Reserve encerrar o ciclo de alta dos juros nos Estados Unidos.

No cenário doméstico, destaque para sinalização de que o governo vai manter a meta de déficit zero para 2024, afastando o risco fiscal, após declarações do presidente Lula afetarem o mercado (e com expectativas de retorno da discussão ano que vem).

Continua depois da publicidade

O ministério da Fazenda planeja agora focar na aprovação medidas para a aumento de receitas no Congresso. Com isso, ações sensíveis a juros, com destaque para o Magazine Luiza (MGLU3), vêm tendo forte alta no mês; MGLU3 já avança 67% (devendo levar em consideração também o baixo valor de face dos ativos, com o papel fechando a sessão de sexta, 17, a R$ 2,22).

Após o rali recente dos ativos, analistas e estrategistas de mercado se questionam até onde a Bolsa brasileira poderá ir, também com uma visão já para o próximo ano.

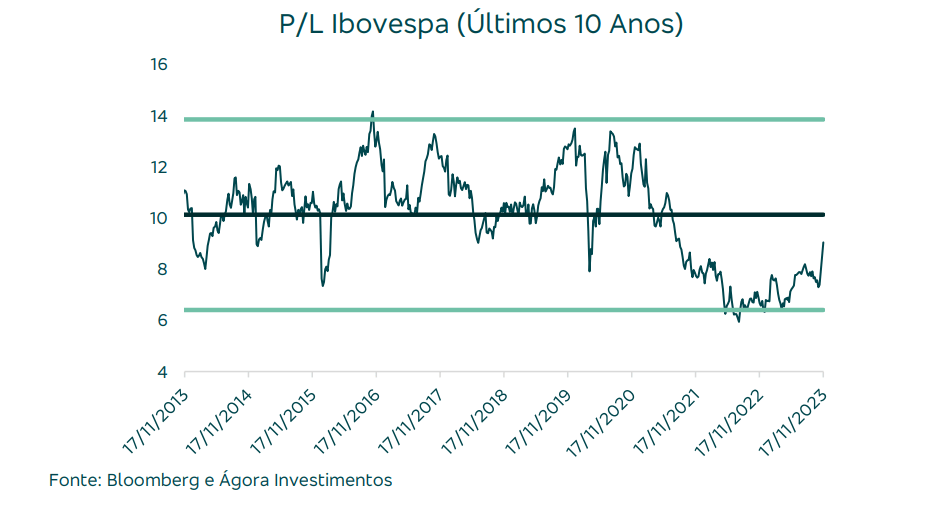

Para a equipe de análise da Ágora, o Ibovespa continua sendo negociado com um valuation atraente, devido aos riscos negativos de cauda, relacionados tanto com fatores externos (por exemplo, política monetária nos EUA e Europa e riscos geopolíticos), como internos (por exemplo, ajuste fiscal). Portanto, a evolução destes riscos continuará sendo preponderante para os preços dos ativos.

Continua depois da publicidade

Leia também:

- Itaú BBA projeta Ibovespa a 145 mil pontos em 2024 com base em 4 pilares e destaca ações preferidas

- XP projeta Ibovespa a 136 mil pontos em 2024 e traça mais três cenários para o índice no ano que vem

- Análise técnica: Ibovespa opera em tendência de alta no curto prazo, mira os 131 mil pontos, mas com correções no caminho

“Acreditamos que um melhor equilíbrio na política econômica doméstica e a continuidade da queda da Selic devam ajudar a conduzir uma reavaliação dos múltiplos do índice”, aponta a casa.

Considerando o cronograma dos principais eventos previstos, a Ágora aponta que haverá importantes catalisadores de ajuste fiscal entre dezembro e março de 2024 – o ponto mais importante é a Medida Provisória 1.185 (ou Projeto de Lei 5.129), que regulamenta a isenção tributária para créditos fiscais vindos de subvenção para investimentos e que provavelmente será discutida no Congresso até o final de dezembro.

Continua depois da publicidade

“Dado que o novo quadro fiscal estabelecerá um limite máximo para o crescimento das despesas, a questão principal é o crescimento das receitas. Um sinal positivo para as ações, portanto, depende de um modo global de risco, e/ou da adesão do Governo ao plano para coordenar melhor as políticas fiscais (através do aperto) e monetárias (através do afrouxamento)”, avalia a Ágora.

Alternativamente a este cenário fundamental, a Ágora ressalta que o forte aumento de fluxo para a bolsa brasileira no curto prazo pode estar associado também a questões técnicas, o que pode ser um vento favorável contínuo nas próximas semanas. “Vimos nos últimos dias uma retomada do interesse do capital estrangeiro”, avalia.

As saídas de mercados emergentes estão acontecendo há 16 semanas consecutivas, destaca o JPMorgan, a mais longa sequência desde o 3T19, mas os fluxos da América Latina estão começando a se recuperar. No Brasil, o fluxo de estrangeiros foi retomado em novembro (R$ 5 bilhões no acumulado do ano, segundo relatório do banco de sexta) após 3 meses consecutivos de forte saídas.

Continua depois da publicidade

O Itaú BBA também ressalta que as ações brasileiras continuaram apresentando desempenho superior ao de outros mercados emergentes nos últimos trinta dias, com alta de 11,4% (contra 5% dos emergentes no período).

Para o JPMorgan, o rali das ações (que também ocorre na América Latina em geral, não somente no Brasil, sendo a região com melhor desempenho no último mês) pode continuar. O banco segue com recomendação overweight (exposição acima da média, equivalente à compra) em ações do Brasil dentro do seu portfólio de América Latina.

A equipe de estratégia do banco, liderada por Emy Shayo, destaca que sempre uma preocupação latente é saber se os movimentos que vão na direção certa na região vão durar. Neste sentido, o banco reafirma que segue com sua tese positiva sobre o corte de juros no Brasil.

Continua depois da publicidade

“Algo a se preocupar em 2024 é que o crescimento da América Latina deverá desacelerar de 1,9% para 1,4%, com uma queda importante especialmente no Brasil (2,9% para 1,2%). Contudo, o impulso das taxas mais baixas poderá ser suficiente para atenuar esse impacto nas ações”, avalia.

Além disso, as expectativas de crescimento para o Brasil (e para o México neste ano) foram consistentemente revistas para cima ao longo dos últimos anos, aponta o JP.

O JPMorgan segue overweight (exposição acima da média em relação ao portfólio) em Brasil e no Chile, neutro no México e underweight (exposição abaixo da média) em Peru e Colômbia, ressaltando que o MSCI LatAm está superando os mercados emergentes em 12% no acumulado do ano, com o México liderando os ganhos e o Brasil com a medalha de prata. O banco não tem exposição em Argentina, mas tem uma exposição “off index” no Mercado Livre (MELI34).

Os estrategistas reforçaram a sua visão já destacada há meses de que o case em Brasil “é o mais fácil de entender dentre os mercados emergentes” – com uma relação de preço sobre o lucro do Ibovespa de cerca de 8 vezes mais ciclo de queda de juros.

“A primeira etapa da alta será impulsionada pela reavaliação: a queda do mercado começou quando o Banco Central começou a subir taxas, por isso deverá haver reavaliação assim que a flexibilização se concretizar. Estimamos um aumento de 12-15% do Ibovespa com taxas mais baixas. Além disso, seria necessário ver lucros maiores. Estes últimos têm sido um obstáculo para o mercado e, embora cada temporada de divulgação tenha ficado acima das estimativas, ainda não é suficiente para conduzir revisões para cima”, avalia a equipe de estrategistas.

No entanto, acreditam que taxas mais baixas deverão acabar por produzir mais crescimento, melhorando o faturamento das empresas e também diminuindo despesas financeiras.

Para os estrategistas, o ruído político acalmou nos últimos meses, mas o debate sobre a política fiscal está de volta, sendo importante ficar atento para questões específicas.

Na carteira para América Latina, o JPMorgan tem as ações de Assaí (ASAI3), Allos (ALOS3), BTG Pactual (BPAC11), B3 (B3SA3), Copel (CPLE6), Embraer (ADR ERJ), Equatorial (EQTL3), Itaúsa (ITSA4), Localiza (RENT3), Lojas Renner (ASAI3), MRV (ASAI3), Petrobras ON (ASAI3), PRIO (ASAI3), RD (LREN3), Rede D’Or (RDOR3), Suzano (SUZB3), TIM (TIMS3), Vale (VALE3) e Vivara (VIVA3).

O JPMorgan reforça que seus setores preferidos no Brasil são o de construção e shopping (com MRV e Allos), financeiro, de saúde e de petróleo.

Já a Ágora aponta que, no cenário que se desenha, entende fazer sentido ter um pouco menos exposição às commodities do que o Ibovespa tem em sua composição (a casa lembra que a economia norte-americana começou a dar sinais mais claros de uma desaceleração, sugerindo menos demanda para os próximos trimestres), Ao mesmo tempo, pode ser interessante ter mais exposição a nomes de consumo de alta qualidade, mais expostos a renda e finanças, que possam garantir um desempenho destacado ao portfólio.

“Gostamos também dos setores mais resilientes e sensíveis à queda da Selic, como utilities. Aproveitamos para reiterar os nomes preferidos nos diferentes setores de nossa cobertura”, avalia.

São eles: bancos Itaú Unibanco (([ativo=ITUB4) e Banco do Brasil ([ativo=BBAS3]); Instituições Financeiras BB Seguridade (BBSE3); Telecomunicações Vivo (VIVT3) e TIM ((TIMS3); Petróleo e Combustíveis Petrobras ((PETR4), PRIO ((PRIO3), PetroReconcavo ((RECV3) e Vibra Energia ((VBBR3); Siderurgia & Mineração Vale; Varejo Vivara, Vulcabras (VULC3) e Carrefour Brasil (CRFB3); Agronegócio São Martinho (SMTO3), JBS ((JBSS3), Jalles Machado (JALL3) e Camil ((CAML3); Saúde Oncoclínicas (([ativo=ONCO3); Educação Yduqs ([ativo=YDUQ3); Imobiliário e Construção Civil Allos, Cyrela (CYRE3]) e MRV ; Transporte& Bens de Capital VAMOS (VAMO3), Marcopolo (POMO4) e Santos Brasil (STBP3); Energia Elétrica e Saneamento Copel (CPLE6), Sabesp (SBSP3) e Eletrobras ((ELET6).

You must be logged in to post a comment.