Publicidade

A mudança de cenário macroeconômico – com inflação em queda e o início do ciclo de corte da taxa básica de juros, a Selic, na última semana – deve exigir do investidor de fundos imobiliários maior atenção com um conceito já bem conhecido, mas que deve ganhar ainda mais protagonismo nas tomadas de decisão: a marcação a mercado.

Bem comum na renda fixa, a marcação a mercado é a atualização do preço de um ativo de acordo com as condições de negociação no mercado. Agora, o conceito entra definitivamente no radar de quem tem FIIs de “papel” – que investem em títulos atrelados a índices de inflação ou à taxa do CDI (certificado de depósito interbancário).

Pela dinâmica da renda fixa, o ajuste realizado pela marcação a mercado ocorre para baixo ou para cima e toma como base fatores que tornam a aplicação menos ou mais atrativa – como a variação do indexador da operação.

Continua depois da publicidade

Um título do Tesouro Direto atrelado à taxa Selic comprado no início do ano, por exemplo, ficou mais valioso agora que a Selic foi cortada em meio ponto percentual – já que remunera melhor do que os novos títulos, emitidos já sob a nova taxa básica de juros, de 13,25% ao ano.

Da mesma forma, os fundos imobiliários de “papel” também podem se beneficiar da marcação a mercado, lembra Diogo Arantes, consultor CVM e criador do canal FII Fácil.

“O portfólio destes fundos também é formado por títulos de renda fixa. Mas em vez de públicos, são papéis privados”, explica. É o caso dos mais tradicionais deles: os Certificados de Recebíveis Imobiliários (CRIs).

Quando os juros futuros começam a cair, estes títulos passam a valer mais e há uma variação positiva do valor patrimonial [VP] do FII

Diogo Arantes, criador do canal FII Fácil

O valor patrimonial – ou VP – corresponde à soma de todos os ativos de um fundo imobiliário.

Leia também:

- Os cinco FIIs mais recomendados para comprar após início do ciclo de queda da Selic

- Quanto investir para receber R$ 1 mil ao mês com dividendos de FIIs? Confira simulação

Valorização do valor patrimonial dos FIIs

Na mesma linha de Arantes, Rodrigo Medeiros, do Desmistificando FIIs, avalia que a valorização do valor patrimonial de parte dos FIIs já está acontecendo. Se os juros futuros seguirem caindo, a apreciação das cotas continuará.

Continua depois da publicidade

Ele lembra, porém, que a marcação a mercado ocorre nos FIIs que possuem exposição aos títulos atrelados à inflação – cuja expectativa de queda influencia na curva de juros futuros.

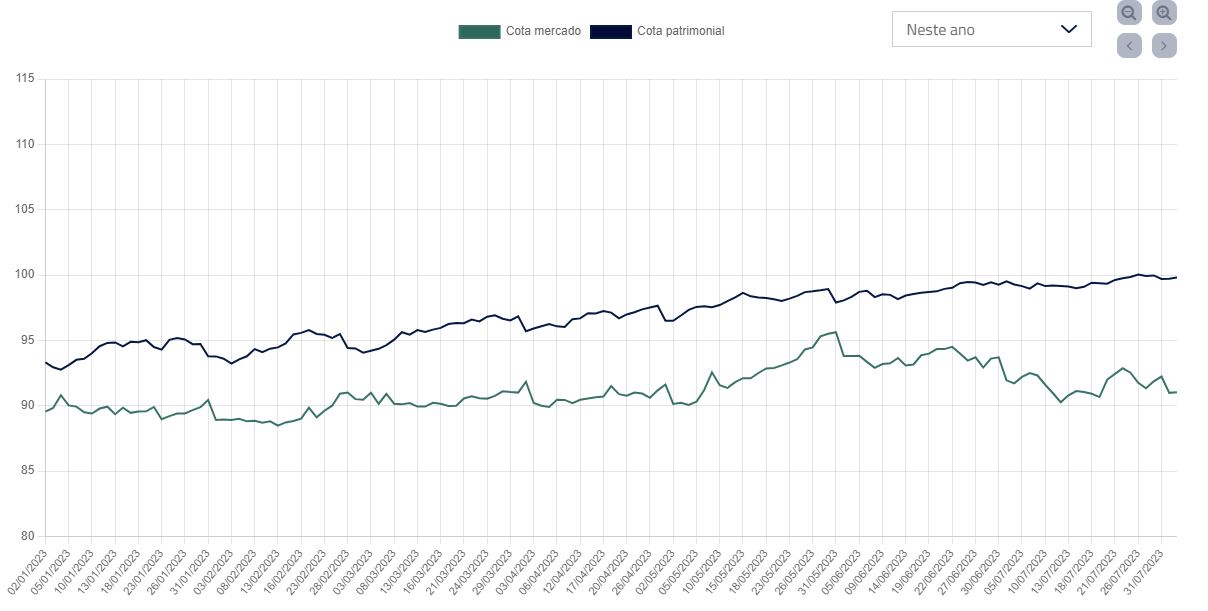

Um exemplo da valorização de valor patrimonial nos últimos meses pode ser observado no FII Kinea Índice de Preços (KNIP11), exclusivo para investidores qualificados. O portfólio da carteira está 97,6% indexado ao IPCA mais uma taxa média de 7,48%.

Enquanto o valor da cota negociada na Bolsa oscila praticamente na casa dos R$ 90 desde o início do ano, o valor patrimonial da cota – espécie de preço justo – ostenta uma tendência de alta, saindo de R$ 93,31 em janeiro para os atuais R$ 99,80.

Continua depois da publicidade

“A variação dos juros para baixo e a valorização do valor patrimonial dos fundos podem trazer grandes oportunidades para os bons gestores que possuem bons FIIs”, avalia Medeiros.

Em relatório gerencial divulgado no final do mês passado, a gestão do Capitânia Securities II (CPTS11) já sinalizava para o movimento.

“O foco atual da gestão continua sendo o aumento da taxa média de aquisição dos papéis via reciclagem da carteira em operações de mesmo perfil de crédito high grade a taxas mais altas”, diz o documento. “A redução do juro real (medida pelos títulos do Tesouro) nos permite voltar a realizar ganhos nas posições”.

Continua depois da publicidade

“Esses gestores têm a possibilidade de vender os CRIs com valor acima do patrimonial [valorizados em função da queda dos juros], gerar ganho de capital e, com esse ganho, conseguir estruturar novos papéis”, explica Medeiros.

Leia também:

- Até onde pode ir alta dos FIIs com corte na Selic? Potencial pode ser maior que do Ibov; veja projeção

- Cresce o número de FIIs com dividendos acima da Selic de 13,25%; retornos chegam a 18%

Quem (só) vê dividendos, não enxerga valorização

O CRI é um instrumento usado por empresas do setor imobiliário para captar recursos no mercado. Na prática, essas companhias “empacotam” receitas futuras que têm para receber – como aluguéis ou parcelas pela venda de apartamentos – em um título, que é vendido a investidores, como os FIIs.

Continua depois da publicidade

Esses títulos embutem um rendimento mensal prefixado e a correção monetária por um indicador, que normalmente é um índice de inflação ou a taxa do CDI.

O aumento do indexador – o índice de inflação, por exemplo – pode representar elevação das receitas do fundo e, consequentemente, maior dividendo para o cotista. Mas quando a inflação diminui, a dinâmica é inversa: menos receita e, possivelmente, menor repasse de rendimento.

Isso pode ajudar a entender porque FIIs como o KNIP11, que tiveram aumento do valor patrimonial das cotas em função da marcação a mercado, não tiveram um avanço equivalente no valor de mercado nos últimos meses. Esse descolamento, na visão de Arantes, pode ter a ver com uma expectativa de redução dos dividendos com o arrefecimento da inflação.

“Às vezes, o investidor fica focado somente na renda e esquece do retorno que pode ter [com a marcação a mercado]”, pondera. “O investidor está trocando uma rentabilidade muito maior no futuro simplesmente porque o rendimento vai ser um pouco afetado pela deflação agora”.

Mesmo com a recente valorização do mercado – que acumula alta de mais de 15% desde abril –, Arantes afirma que FIIs expostos ao IPCA e considerados high grade (de menor risco) não acompanharam o rali e podem representar oportunidade para os investidores.

“Uma hora a cota vai andar e essa valorização chegará ao que chamamos de fechamento, ou seja, quando o preço de mercado alcança o valor patrimonial da cota”, diz.

Leia mais:

You must be logged in to post a comment.