O primeiro ETF (fundo de índice) que paga dividendos a solicitar registro na B3 pretende conquistar os investidores que gostam de fundos imobiliários.

Participe do treinamento gratuito Manual dos Dividendos e descubra a estratégia simples e poderosa para viver de renda.

Anunciado na última semana, o Wise S&P Global REIT Fundo de Índice deverá ser negociado sob o código WISE11. É o primeiro do gênero registrado desde que a B3 abriu a possibilidade de listar ETFs que realizam pagamentos periódicos de rendimentos.

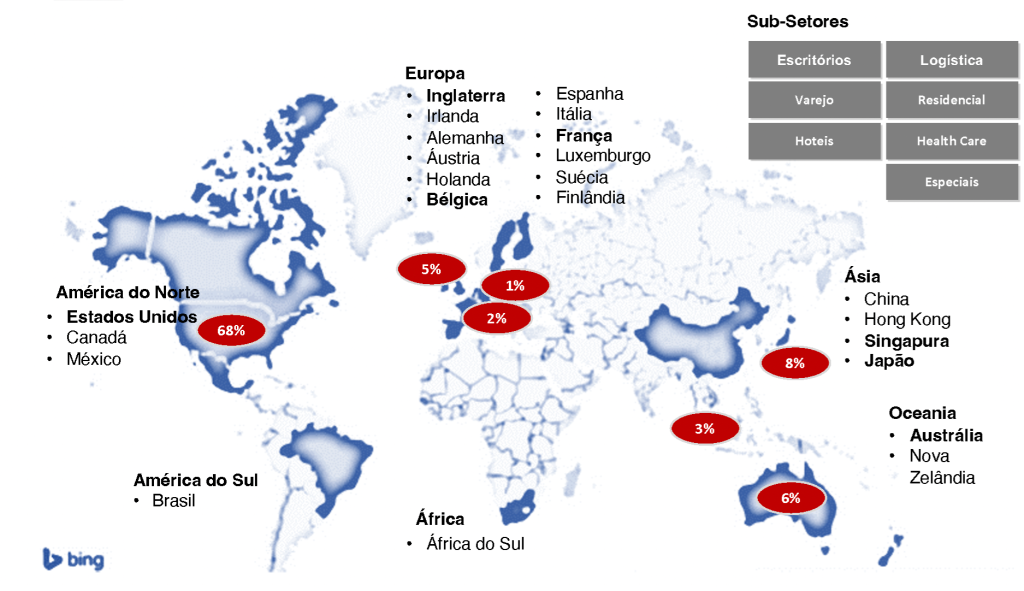

O ETF em questão vai replicar o índice S&P Global REIT, com uma cesta composta por cerca de 400 REITs (Real Estate Investment Trust, equivalentes aos fundos imobiliários globais) de 26 países e oito segmentos imobiliários diferentes. Os detalhes foram antecipados ao InfoMoney.

O WISE11 terá como política distribuir no mínimo 95% do seu lucro em dividendos, imitando as regras aplicadas aos fundos imobiliários. Mas ao contrário dos FIIs, que normalmente distribuem rendimentos todo mês, o ETF fará os depósitos a cada três meses, no 10º dia útil após o encerramento do trimestre (em abril, julho, outubro e janeiro).

Embora os REITs da carteira paguem dividendos em dez moedas diferentes, a operação de câmbio vai ser fechada pela própria gestora e os proventos serão depositados em reais. Acompanhando as regras atuais da Receita Federal, será descontada na fonte uma alíquota de Imposto de Renda de 15% sobre os dividendos.

Flávio Mantesso, sócio-fundador da Wise Capital, explicou ao InfoMoney que a escolha pela periodicidade trimestral busca reduzir os custos do ETF, entre tributos e câmbio, que acabariam distanciando a rentabilidade do fundo daquela apresentada pelo índice de referência – o chamado tracking error.

Os REITs presentes no ETF são de países diversos, com frequências de pagamento diferentes – mensais, trimestrais e semestrais. Para garantir a distribuição trimestral, o WISE11 acumulará em caixa todos os rendimentos recebidos até a data de distribuição.

“A princípio, o pagamento é trimestral e deve continuar assim, mas isso pode ser revisto à frente, quando o ETF tiver um volume maior investido e o impacto dos custos não for relevante”, diz Mantesso.

O retorno médio com dividendos (dividend yield) estimado para o ETF é de 4,5% a 5% ao ano. É uma fração do que pagam os FIIs brasileiros – em fevereiro, por exemplo, 54 dos 111 fundos incluídos no Ifix (índice dos FIIs mais negociados da B3) registraram dividend yield acima de 1% – ao mês.

Mantesso, no entanto, defende que a rentabilidade é atrativa em comparação com o patamar atual dos juros dos Estados Unidos, país de origem da maioria dos REITs que compõem a cesta do fundo. A taxa básica lá varia de 4,50% a 4,75% atualmente.

Apesar da tributação sobre os dividendos do ETF, Mantesso está otimista que conseguirá atrair os investidores de fundos imobiliários – cujos rendimentos são isentos de Imposto de Renda – já que o ETF oferece diversificação global em centenas de milhares de imóveis localizados em 26 países.

Ele destaca ainda a possibilidade de ganho de capital, com a valorização das cotas dos REITs. “Historicamente, o retorno total [dividendos e valorização] dos REITs tem sido de 10% ao ano em dólar”, afirma. “Estamos otimistas, porque o investidor brasileiro gosta de imóveis e o fundo vai proporcionar acesso diversificado a imóveis globais”.

O WISE11 se encontra em processo de registro na B3 e pode estrear no mercado entre março ou abril, apurou o InfoMoney. A gestão será da Wise Capital e a administração, da Vórtx. A taxa de administração será de 0,65% ao ano. O investidor também está sujeito ao Imposto de Renda sobre o ganho de capital, de 15% em operações convencionais e de 20% no day trade.

O ETF deverá ser o pontapé para a Wise Capital introduzir outros ETFs de REITs no Brasil. Segundo Mantesso, um outro focado em ESG está sendo preparado, mas este reinvestirá (e não distribuirá) os proventos.

Veja também:

“Data com”: confira as datas de corte para investir em ações em março e ganhar com dividendos

Agenda de dividendos de março: VALE3 paga R$ 1,83 por ação no dia 22; lista inclui BBAS3 e SANB11

O que há dentro do ETF que paga dividendos?

Para replicar o desempenho do S&P Global REIT, o WISE11 investirá diretamente em cada um dos REITs do índice. Atualmente, os dois fundos de índices de REITs já listados na B3 – URET11 e ALUG11, que não pagam dividendos – compram cotas de outros ETFs estrangeiros para se expor aos índices escolhidos.

Atualmente, a cesta de ativos do índice conta com 417 REITs geradores de renda, de oito setores: varejo (18,9%), especializados (18,6%), logística (18,5%), residencial (14,3%), escritórios (9,3%), diversificados (9,2%), health care (8%) e hotéis e resorts (3,3%).

Para serem incluídos no índice, um REIT precisa ter pelo menos 60% da receita proveniente de desenvolvimento, administração, locação ou investimento imobiliário. Os ativos devem ser principalmente os que investem em imóveis ocupados por pessoas ou usados para armazenamento.

O segmento “especializados” inclui REITs de cassinos, resorts para esquiar na neve, casas e apartamentos para estudantes e pessoas da terceira idade. Já no segmento de “varejo” estão shoppings grandes e pequenos, supermercados e até mesmo as luxuosas lojas da Quinta Avenida, em Nova York.

Em “health care“, estão imóveis de hospitais, laboratórios, prédios de consultórios médicos e empresas de biotech. “É uma cesta mais inclinada ao tijolo, com REITs de segmentos seguros que operam com receita e liquidez”, afirma Mantesso.

Pela metodologia do índice, não podem integrar a cesta REITs de cultivo, florestas e nem extração de madeira, assim como REITs hipotecários ou garantidos por hipotecas e os famosos mortgages REITs (parecidos com os fundos imobiliários de “papel”, por comprarem ativos financeiros).

O índice também exclui empresas de financiamento imobiliário, bancos hipotecários, corretores de hipoteca, empresas de corretagem, agentes e avaliadores de imóveis, construtoras residenciais e até companhias envolvidas na construção e gerenciamento de obras.

Outros critérios de inclusão são o valor de mercado do REIT, que deve ser no mínimo de US$ 100 milhões, ajustado pelo free float (ativos em livre circulação no mercado, disponíveis a todos os investidores). A liquidez dos ativos deve ser elevada, atendendo à média diária de negociação de mercados emergentes e desenvolvidos.

Os REITs do índice podem operar alavancados, em até 40%, mas o ETF não terá alavancagem.

O WISE11 incluirá REITs de 26 países, entre eles Estados Unidos (140), Japão (60), Austrália (31), Reino Unido (37) e Singapura (30). “São mercados onde o setor de real estate está mais desenvolvido e reúnem caracteristicas semelhantes às regras dos EUA”, diz o gestor. Confira os detalhes:

Veja também:

Como investir em ETFs: Um guia sobre fundos de índices e como funcionam

O que são Reits e como funcionam os fundos imobiliários americanos

Da Times Square Tower ao Porto de Melbourne

A cesta de ativos do índice é rebalanceado anualmente, em setembro, quando pode haver inclusão ou exclusão de REITs. Mas há ainda rebalanceamentos trimestrais (em março, junho, setembro e dezembro) na proporção de cada ativo no índice, segundo o valor de mercado e o free float. Nestes, pode haver inclusão de REITs que tenham feito IPO (Oferta Pública Inicial) recentemente.

Alguns dos imóveis emblemáticos pertencentes aos REITs do índice são a Times Square Tower, um dos arranha-céus mais altos do mundo; o conjunto de escritórios da General Motors na Quinta Avenida, em Nova York; o prédio do Citibank Plaza, em Hong Kong; o prédio do Europlaza, em Paris; o Porto de Melbourne, o maior da Austrália; e o Hotel Eurostar, na Espanha.

Entre os mais de 400 REITs que atualmente compõem a cesta de ativos, o mais representativo é o da ProLogis, maior proprietária de galpões industriais do mundo – apelidada de “proprietária da Amazon”. O REIT tem 5.550 galpões em 19 países, somando US$ 200 bilhões.

O segundo é o Equinix, maior provedor global de data center, presente em 32 países. O REIT tem um histórico de 80 trimestres consecutivos de crescimento nas receitas. Possui 43% de participação de mercado no Google Cloud, 53% na Oracle, 43% na Azure da Microsoft, entre outros.

O Public Storage é o terceiro REIT mais representativo do índice, focado no segmento de armazenamento pessoal e empresarial, com cerca de 3.000 imóveis nos EUA e na Europa. Segundo Mantesso, a empresa se beneficia pela maior demanda por espaço para armazenamento adicional, diante do aumento da população e declínio do espaço residencial.

Já o Simon Property, quinto REIT, é uma das maiores empresas de investimento imobiliário em shoppings centers, outlets e varejo.

Confira os dez REITs mais representativos na carteira do índice S&P Global REIT:

| REIT | Ticker | País de origem | Peso no índice |

|---|---|---|---|

| ProLogis | PLD | EUA | 7.5% |

| Equinix | EQIX | EUA | 3.8% |

| Public Storage | PSA | EUA | 3.6% |

| Realty Income | O | EUA | 2.8% |

| Simon Property Group | SPG | EUA | 2.6% |

| VICI Properties | VICI | EUA | 2.3% |

| Digital Realty Trust | DLR | EUA | 2.1% |

| Welltower Inc | WELL | EUA | 2.1% |

| AvalonBay Communities | AVB | EUA | 1.8% |

| Extra Space Storage | EXR | EUA | 1.7% |

Fonte: S&P/Wise Capital

You must be logged in to post a comment.