Publicidade

Em relatório, o Itaú BBA destacou que, desde a divulgação das inconsistências contábeis de Americanas (AMER3) , em 11 de janeiro, tem observado mudanças relevantes no mercado de crédito e de capitais.

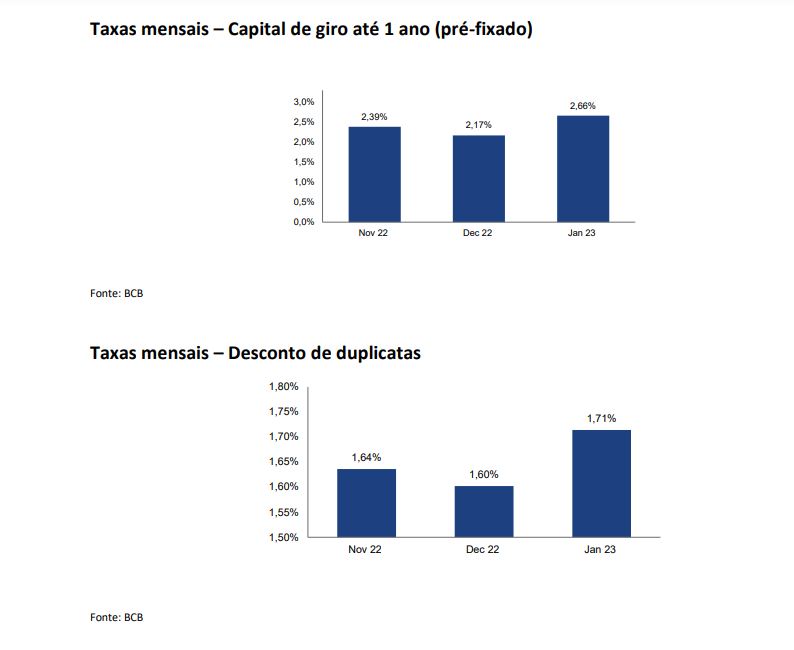

O primeiro efeito colateral do evento se deu via aumento de taxas das instituições financeiras para diversas modalidades de crédito. Linhas como desconto de duplicatas, conta garantida e capital de giro mostram uma elevação de 0,1%, 0,2%, 0,3% nas taxas mensais, respectivamente.

Para os analistas do banco, esta elevação de taxa, somada à redução no prazo de concessão, mais seletividade no cliente e possível avanço na demanda por garantias pode acabar pressionando empresas que já se encontram em situações financeiras desafiadoras.

Viva do lucro de grandes empresas

Juntamente com essa pressão no mercado de crédito, aponta, também houve uma dinâmica desfavorável no mercado de capitais.

O banco cita que, à medida que o evento Americanas afetou a performance de diversos fundos de renda fixa em janeiro, dados da Anbima mostram que houve montante relevante de saques nestes veículos.

“E se os fundos estão registrando saques, dificilmente servirão como tomadores de ofertas de debêntures, por exemplo. Para as emissões futuras, investidores demandarão taxas maiores. Isso acaba dificultando o processo de emissão de novas dívidas, bem como a rolagem de dívidas de diversas empresas”, avalia.

Continua depois da publicidade

Assim, os dados incluem condições de crédito mais duras na forma de taxas mais altas para empréstimos, mercados de capitais mais fracos e dinâmica de fundos de crédito mais fraca.

Neste cenário, o BBA aponta que já se pode ver emissores e compradores de crédito buscando o novo “equilíbrio”, o que pode levar a um período temporário de baixa originação de crédito durante o primeiro trimestre.

Para os analistas da instituição, é fundamental que esse excesso e/ou as condições de crédito mais duras não se transformem em mais inadimplência, o que claramente reduziria o apetite por crédito. Os bancos ainda buscam aumentar suas carteiras corporativas em 2023, mas com mais cuidado.

Isso se traduz em uma visão mais pessimista do BBA com as ações do Bradesco (BBDC4) e Santander (SANB11), para as quais possuem recomendação equivalente à “venda” (underperform, ou desempenho abaixo da média do mercado).

“Achamos que estes bancos seriam mais impactados por eventuais problemas no mercado de crédito corporativo em relação aos outros bancos da nossa cobertura”, apontam os analistas. Na semana passada, logo após a divulgação dos resultados do quarto trimestre do Santander, com lucro líquido de R$ 1,7 bilhão, o BBA destacou que a pressão maior no resultado ocorreu em paralelo ao impacto de Americanas no quarto trimestre, o que pesou ainda mais nos resultados operacionais tímidos. O Santander, porém, não divulgou o porcentual da exposição a Americanas que foi provisionado.

“Apesar disto, estimamos que o nível de provisionamento tenha vindo abaixo do que outros pares privados devem fazer nas

próximas semanas”, apontou. Analistas estimaram uma provisão entre R$ 1 bilhão e R$ 1,1 bilhão no quarto trimestre.

Continua depois da publicidade

A Levante ressalta que os disclaimers do banco citaram um “evento subsequente no atacado” e a instituição deixou claro que já fez provisionamento neste balanço direcionado ao crédito concedido para as Americanas. Mas, no entanto, não abriu de forma direta o tamanho da exposição ou volume provisionado, dificultando uma leitura de impacto mais assertiva. “Assim sendo, a tendência é que o mesmo seja feito pelos demais grandes bancos que possuem relação comercial com a varejista”, avalia.

Nova fase do caso Americanas

A Levante ainda destacou a notícia de que, com o fim do recesso do judiciário, o caso Americanas entra em uma nova fase. São cerca de 20 escritórios envolvidos nos mais de 24 processos apresentados em menos de um mês ao judiciário, representando a varejista, credores e investidores, contando com especialistas em recuperação judicial, direito societário, trabalhista, penal, regulatório, entre outros.

A expectativa para esta semana é de que o trio de acionistas de referência da companhia se reúna com credores, após Jorge Paulo Lemann, que mora na Suíça, desembarcar no Brasil no sábado. Há um forte movimento dos bancos credores para responsabilizar o trio de bilionários pela crise instalada na organização.

Continua depois da publicidade

A Levante ressalta que, há algumas semanas, o trio emitiu uma carta pública, alegando que, assim como qualquer acionista da empresa, eles não tinham conhecimento do que estava acontecendo na varejista. A carta acabou estremecendo ainda mais a relação com os bancos, visto que soou como uma tentativa de direcionar parte da culpa do rombo bilionário para

eles.

Na sexta-feira (3), o Conselho de Administração da Americanas afastou os diretores estatutários a fim de garantir a integridade de informações e documentos da companhia durante as apurações do caso envolvendo as dívidas da varejista.

A lista de credores da Americanas soma mais de R$ 41 bilhões em dívidas, e até o momento não há sinais de uma injeção de capital por parte dos acionistas da referência, apenas de um empréstimo no formato Debtor in Possession Financing, ou DIP Financing, que é um tipo de instrumento incluído na Lei de Falências de 2020, o qual possibilita que empresas em processo de RJ consigam obter recursos o mais rápido possível para manter suas operações. Os acionistas de referência entrariam com R$ 1 bilhão, valor muito baixo para controlar a crise da varejista no curto prazo.

Continua depois da publicidade

Como o clima entre os bancos e os principais acionistas da Americanas ficou bastante estremecido, devido ao silêncio e à distância do trio de bilionários em relação à crise que se instaurou na varejista, as conversas entre eles devem se dar sob forte tensão, destaca a Levante.

You must be logged in to post a comment.