** Este conteúdo será atualizado ao longo do mês para inserir novas empresas, conforme forem anunciando os seus proventos.

Viva do lucro de grandes empresas

O mês de junho chegou e a festa não será apenas junina, mas também de dividendos. Segundo levantamento do InfoMoney, 43 empresas devem pagar dividendos e juros sobre capital próprio (JCP) aos investidores neste mês.

Na primeira quinzena, os proventos mais polpudos ficam por conta da holding Monteiro Aranha (MOAR3), que paga dividendos de R$ 1,31 por ação e JCP de R$ 0,735 nesta quarta-feira (1).

Mas os principais destaques acontecem na segunda metade do mês. A Petrobras paga no dia 20 de junho dividendos de R$ 1,43 por ação ordinária (PETR3) e preferencial (PETR4), somados a juros sobre capital próprio de R$ 0,43 para ambos os papéis.

A petrolífera, que se viu recentemente enredada em uma troca de comando e protagonizou até uma intenção de privatização, continua pagando bons proventos, faça sol ou faça chuva. Pelo menos para 2022, segundo agentes de mercado, um dividend yield (taxa de retorno com dividendos) superior a 20% parece estar assegurado.

Para os fãs de empresas de serviços públicos, a Sanepar (SAPR11; SAPR3; SAPR4) integra a lista de pagadoras do mês. A companhia deve remunerar os seus acionistas com dividendos e juros sobre capital próprio de até R$ 0,59 no dia 24. Outra do setor que pagará JCP é a Sabesp (SBSP3), no valor de R$ 0,943, no dia 27.

Já no setor de mineração e siderurgia, Usiminas (USIM5; USIM6) distribui dividendos de até R$ 0,63 por papel também no dia 27, enquanto a Ferbasa (FESA4) deve remunerar seus acionistas com proventos de até R$ 0,63 no dia 29.

E para não passar o último dia do mês sem dinheiro, o Banco do Brasil (BBAS3) paga JCP de R$ 0,25 por ação, enquanto a elétrica CPFL (CPFE3) paga dividendos de R$ 0,673 na mesma data.

Confira a seguir a lista de companhias pagadoras de proventos durante a primeira quinzena de junho:

| Empresa (Ticker) | Tipo de Provento | Valor por ação | Data de Pagamento | Data Com |

| Bradesco (BBDC3) | JCP | R$ 0,017 | 01/06/2022 | 02/05/2022 |

| Bradesco (BBDC4) | JCP | R$ 0,019 | 01/06/2022 | 02/05/2022 |

| Banestes (BEES3) | JCP | R$ 0,02 | 01/06/2022 | 29/04/2022 |

| Banestes (BEES4) | JCP | R$ 0,02 | 01/06/2022 | 29/04/2022 |

| Camil (CAML3) | Dividendo | R$ 0,084 | 01/06/2022 | 24/05/2022 |

| Itaú (ITUB3) | JCP | R$ 0,018 | 01/06/2022 | 29/04/2022 |

| Itaú (ITUB4) | JCP | R$ 0,018 | 01/06/2022 | 29/04/2022 |

| Monteiro Aranha (MOAR3) | Dividendo | R$ 1,31 | 01/06/2022 | 20/05/2022 |

| Monteiro Aranha (MOAR3) | JCP | R$ 0,735 | 01/06/2022 | 20/05/2022 |

| Centauro (SBFG3) | Dividendo | R$ 0,12 | 01/06/2022 | 29/04/2022 |

| Vittia (VITT3) | Dividendo | R$ 0,13 | 03/06/2022 | 04/05/2022 |

| Modalmais (MODL11) | JCP | R$ 0,096 | 07/06/2022 | 26/05/2022 |

| Modalmais (MODL3) | JCP | R$ 0,032 | 07/06/2022 | 26/05/2022 |

| Modalmais (MODL4) | JCP | R$ 0,032 | 07/06/2022 | 26/05/2022 |

| Melnick (MELK3) | Dividendo | R$ 0,03 | 09/06/2022 | 19/05/2022 |

| Banco de Brasília (BSLI3) | JCP | R$ 0,072 | 10/06/2022 | 01/06/2022 |

| Banco de Brasília (BSLI4) | JCP | R$ 0,079 | 10/06/2022 | 01/06/2022 |

| Camil (CAML3) | JCP | R$ 0,07 | 10/06/2022 | 01/06/2022 |

| CPFL Energia (CPFE3) | Dividendo | R$ 0,35 | 14/06/2022 | 29/04/2022 |

| Baumer (BALM3) | Dividendo | R$ 0,063 | 15/06/2022 | 29/04/2022 |

| Baumer (BALM4) | Dividendo | R$ 0,063 | 15/06/2022 | 29/04/2022 |

| Neogrid (NGRD3) | Dividendo | R$ 0,015 | 15/06/2022 | 27/04/2022 |

| Pão de Açúcar (PCAR3) | JCP | R$ 0,3545 | 15/06/2022 | 27/04/2022 |

| CEEE-GT (EEEL3) | Dividendo | R$ 99,24 | 15/06/2022 | 26/05/2022 |

| CEEE-GT(EEEL4) | Dividendo | R$ 109,163 | 15/06/2022 | 26/05/2022 |

| Josapar (JOPA3) | Dividendo | R$ 0,83 | 15/06/2022 | 28/04/2022 |

| Josapar (JOPA4) | Dividendo | R$ 0,91 | 15/06/2022 | 28/04/2022 |

Obs: JCP = Juros sobre Capital Próprio; Data Com = data até a qual o investidor pode comprar uma ação para ter direito a receber o provento. Fonte: Levantamento InfoMoney com Quantum Axis e RI das empresas

Petrobras: uma das melhores pagadoras em 2022

Apesar das interferências na sua gestão, com a substituição do CEO José Mauro Coelho – que esteve apenas 40 dias no cargo – e a indicação de Caio Paes de Andrade, a Petrobras ainda deve pagar bons dividendos em 2022. A projeção dos agentes de mercado é de um dividend yield superior a 20% no ano.

Em algumas casas, como a Santander Corretora, a estimativa de retorno em dividendos da petrolífera para este ano chega a 31,15%, nas ações PETR3. Já na corretora Guide, o retorno em dividendos projetado para os papéis PETR4 nos próximos 12 meses é de 28,06%.

Ricardo Peretti, estrategista de ações da Santander Corretora, cita na sua carteira recomendada que a geração de caixa da Petrobras se mantém forte, o que permitiu a distribuição de dividendos robustos para junho e julho. “Acreditamos que as capacidades de produção e exploração da empresa, lideradas por seus ativos de alta qualidade do pré-sal, permanecerão em vigor, apesar das incertezas no Conselho Administrativo”, aponta.

Segundo Peretti, os investidores devem ficar atentos, a partir de agora, aos pronunciamentos do CEO recém-indicado sobre a manutenção (ou não) da política de paridade de preços da Petrobras.

Entre os direcionadores que devem favorecer os bons dividendos, o estrategista cita preços do petróleo acima do esperado, maior aderência ao mecanismo de precificação de combustíveis doméstico, crescimento da produção e venda de ativos não essenciais. Já entre os riscos estão a possibilidade de queda nas cotações do óleo, a falta de disciplina financeira e a ingerência política.

A companhia negocia a 2,6 vezes EV/EBITDA – indicador que mede o valor da empresa em relação ao seu Ebitda (geração de fluxo de caixa) – o que, na avaliação de Peretti, representaria um desconto de 23,5% em relação a concorrentes internacionais.

Fábio Sobreira, analista CNPI-P da Ivest Consultoria de Investimentos, calcula que, nos últimos 12 meses, o dividend yield da Petrobras já ultrapassa 38%. “Apenas na distribuição de junho, o dividend yield supera 6%”, destaca.

O analista avalia que a companhia tem se mostrado uma boa pagadora neste ano, distribuindo quase 100% do lucro líquido, após ter registrado um salto de mais de 400% no lucro por ação, de R$ 2,15 para R$ 11,50, na última década.

Contudo, manter esse patamar de distribuição nos próximos anos deve ser exceção, segundo Sobreira. Ele estima que se a companhia voltar à sua média histórica, com um payout (parcela do lucro líquido destinada a distribuição de proventos) de 80%, deve ter um retorno em dividendos de entre 5% e 6% ao ano. “Esse dividend yield não seria tão atrativo se a Selic continuar elevada. Por isso, não gosto da Petrobras para uma estratégia de dividendos no longo prazo”, afirma.

Leia também:

- Troca de comando, ruído político, petróleo nas alturas: como ficam os dividendos da Petrobras (PETR4)?

- Por que Bolsonaro quer privatizar a Petrobras (PETR4)? Entenda o caso

Confira a seguir a lista de companhias pagadoras de proventos durante a segunda quinzena de junho:

| Empresa (Ticker) | Tipo de Provento | Valor por ação | Data de Pagamento | Data Com |

| Petrobras (PETR3) | Dividendo | R$ 1,43 | 20/06/2022 | 23/05/2022 |

| Petrobras (PETR3) | JCP | R$ 0,43 | 20/06/2022 | 23/05/2022 |

| Petrobras (PETR4) | Dividendo | R$ 1,43 | 20/06/2022 | 23/05/2022 |

| Petrobras (PETR4) | JCP | R$ 0,43 | 20/06/2022 | 23/05/2022 |

| Energisa (ENMT3) | Dividendo | R$ 0,91 | 23/06/2022 | 21/03/2022 |

| Energisa (ENMT4) | Dividendo | R$ 0,91 | 23/06/2022 | 21/03/2022 |

| Sanepar (SAPR11) | Dividendo | R$ 0,06 | 24/06/2022 | 28/04/2022 |

| Sanepar (SAPR3) | Dividendo | R$ 0,011 | 24/06/2022 | 28/04/2022 |

| Sanepar (SAPR4) | Dividendo | R$ 0,012 | 24/06/2022 | 28/04/2022 |

| Sanepar (SAPR11) | JCP | R$ 0,51 | 24/06/2022 | 30/06/2021 |

| Sanepar (SAPR3) | JCP | R$ 0,094 | 24/06/2022 | 30/06/2021 |

| Sanepar (SAPR4) | JCP | R$ 0,10 | 24/06/2022 | 30/06/2021 |

| Sanepar (SAPR11) | JCP | R$ 0,5855 | 24/06/2022 | 30/12/2021 |

| Sanepar (SAPR3) | JCP | R$ 0,108 | 24/06/2022 | 30/12/2021 |

| Sanepar (SAPR4) | JCP | R$ 0,12 | 24/06/2022 | 30/12/2021 |

| Grupo Soma (SOMA3) | Dividendo | R$ 0,09 | 24/06/2022 | 29/04/2022 |

| RNI Negócios Imobiliários (RDNI3) | Dividendo | R$ 0,057 | 24/06/2022 | 26/04/2022 |

| CEB (CEBR3) | Dividendo | R$ 3,54 | 24/06/2022 | 27/04/2022 |

| CEB (CEBR5) | Dividendo | R$ 3,54 | 24/06/2022 | 27/04/2022 |

| CEB (CEBR6) | Dividendo | R$ 3,90 | 24/06/2022 | 27/04/2022 |

| Alper (APER3) | Dividendo | R$ 0,07 | 27/06/2022 | 28/04/2022 |

| Assaí (ASAI3) | Dividendo | R$ 0,125 | 27/06/2022 | 28/04/2022 |

| Lopes (LPSB3) | Dividendo | R$ 0,076 | 27/06/2022 | 29/04/2022 |

| Rede Energia (REDE3) | Dividendo | R$ 0,16 | 27/06/2022 | 02/05/2022 |

| Sabesp (SBSP3) | JCP | R$ 0,94 | 27/06/2022 | 28/04/2022 |

| Tekno (TKNO3) | Dividendo | R$ 2,75 | 27/06/2022 | 28/04/2022 |

| Tekno (TKNO4) | Dividendo | R$ 2,75 | 27/06/2022 | 28/04/2022 |

| Tekno (TKNO3) | JCP | R$ 3,05 | 27/06/2022 | 30/12/2021 |

| Tekno (TKNO4) | JCP | R$ 3,05 | 27/06/2022 | 30/12/2021 |

| Usiminas (USIM3) | Dividendo | R$ 0,57 | 27/06/2022 | 28/04/2022 |

| Usiminas (USIM5) | Dividendo | R$ 0,63 | 27/06/2022 | 28/04/2022 |

| Usiminas (USIM6) | Dividendo | R$ 0,63 | 27/06/2022 | 28/04/2022 |

| Getnet (GETT11) | JCP | R$ 0,10 | 27/06/2022 | 14/06/2022 |

| Getnet (GETT4) | JCP | R$ 0,05 | 27/06/2022 | 14/06/2022 |

| Getnet (GETT3) | JCP | R$ 0,05 | 27/06/2022 | 14/06/2022 |

| Banrisul (BRSR3) | JCP | R$ 0,38 | 28/06/2022 | 10/06/2022 |

| Banrisul (BRSR5) | JCP | R$ 0,38 | 28/06/2022 | 10/06/2022 |

| Banrisul (BRSR6) | JCP | R$ 0,38 | 28/06/2022 | 10/06/2022 |

| Bicicletas Monark (BMKS3) | Dividendo | R$ 17,88 | 28/06/2022 | 29/04/2022 |

| All Norte (FRRN3B) | Dividendo | R$ 0,42 | 28/06/2022 | 29/04/2022 |

| All Norte (FRRN5B) | Dividendo | R$ 0,47 | 28/06/2022 | 29/04/2022 |

| Celgpar (GPAR3) | Dividendo | R$ 0,52 | 28/06/2022 | 29/04/2022 |

| Nortcquimica (NRTQ3) | Dividendo | R$ 0,065 | 28/06/2022 | 29/04/2022 |

| Nortcquimica (NRTQ3) | JCP | R$ 0,47 | 28/06/2022 | 29/04/2022 |

| Habitasul (HBTS3) | Dividendo | R$ 0,23 | 28/06/2022 | 29/04/2022 |

| Habitasul (HBTS5) | Dividendo | R$ 0,25 | 28/06/2022 | 29/04/2022 |

| Celesc (CLSC3) | Dividendo | R$ 0,245 | 29/06/2022 | 29/04/2022 |

| Celesc (CLSC3) | JCP | R$ 1,51 | 29/06/2022 | 20/12/2021 |

| Celesc (CLSC4) | Dividendo | R$ 0,27 | 29/06/2022 | 29/04/2022 |

| Celesc (CLSC4) | JCP | R$ 1,665 | 29/06/2022 | 20/12/2021 |

| Carrefour (CRFB3) | JCP | R$ 0,125 | 29/06/2022 | 17/06/2022 |

| Ferbasa (FESA3) | Dividendo | R$ 0,29 | 29/06/2022 | 09/06/2022 |

| Ferbasa (FESA4) | Dividendo | R$ 0,32 | 29/06/2022 | 09/06/2022 |

| Ferbasa (FESA3) | JCP | R$ 0,57 | 29/06/2022 | 09/06/2022 |

| Ferbasa (FESA4) | JCP | R$ 0,63 | 29/06/2022 | 09/06/2022 |

| WLM Participações (WLMM3) | Dividendo | R$ 0,25 | 29/06/2022 | 29/04/2022 |

| WLM Participações (WLMM4) | Dividendo | R$ 0,28 | 29/06/2022 | 29/04/2022 |

| Triunfo (TPIS3) | Dividendo | R$ 0,019 | 29/06/2022 | 29/04/2022 |

| Banco do Brasil (BBAS3) | JCP | R$ 0,25 | 30/06/2022 | 13/06/2022 |

| Bradesco (BBDC3) | JCP | R$ 0,1787 | 30/06/2022 | 20/06/2022 |

| Bradesco (BBDC4) | JCP | R$ 0,1966 | 30/06/2022 | 20/06/2022 |

| Copel (CPLE3) | Dividendo | R$ 0,47 | 30/06/2022 | 29/04/2022 |

| Copel (CPLE5) | Dividendo | R$ 0,52 | 30/06/2022 | 29/04/2022 |

| Copel (CPLE6) | Dividendo | R$ 0,52 | 30/06/2022 | 29/04/2022 |

| Copel (CPLE11) | Dividendo | R$ 2,54 | 30/06/2022 | 29/04/2022 |

| Copel (CPLE3) | JCP | R$ 0,098 | 30/06/2022 | 30/12/2021 |

| Copel (CPLE5) | JCP | R$ 0,107 | 30/06/2022 | 30/12/2021 |

| Copel (CPLE6) | JCP | R$ 0,107 | 30/06/2022 | 30/12/2021 |

| Copel (CPLE11) | JCP | R$ 0,53 | 30/06/2022 | 30/12/2021 |

| BR Properties (BRPR3) | Dividendo | R$ 0,03 | 30/06/2022 | 26/04/2022 |

| Construtora Adolpho Lindenberg (CALI3) | Dividendo | R$ 4,32 | 30/06/2022 | 04/04/2022 |

| Construtora Adolpho Lindenberg (CALI4) | Dividendo | R$ 4,32 | 30/06/2022 | 04/04/2022 |

| Cambuci (CAMB3) | JCP | R$ 0,044 | 30/06/2022 | 20/06/2022 |

| Cemig (CMIG3) | Dividendo | R$ 0,298 | 30/06/2022 | 29/04/2022 |

| Cemig (CMIG3) | JCP | R$ 0,28 | 30/06/2022 | 21/12/2021 |

| Cemig (CMIG4) | Dividendo | R$ 0,298 | 30/06/2022 | 29/04/2022 |

| Cemig (CMIG4) | JCP | R$ 0,28 | 30/06/2022 | 21/12/2021 |

| CPFL (CPFE3) | Dividendo | R$ 0,67 | 30/06/2022 | 29/04/2022 |

| Mills (MILS3) | JCP | R$ 0,089 | 30/06/2022 | 08/06/2022 |

| Petz (PETZ3) | JCP | R$ 0,0065 | 30/06/2022 | 28/06/2022 |

| EMAE (EMAE3) | JCP | R$ 0,51 | 30/06/2022 | 16/05/2022 |

| EMAE (EMAE4) | JCP | R$ 0,56 | 30/06/2022 | 16/05/2022 |

| M.Dias Branco (MDIA3) | JCP | R$ 0,05 | 30/06/2022 | 15/06/2022 |

| Conservas Oderich (ODER3) | Dividendo | R$ 0,16 | 30/06/2022 | 04/05/2022 |

| Conservas Oderich (ODER3) | JCP | R$ 0,07 | 30/06/2022 | 04/01/2022 |

| Conservas Oderich (ODER3) | JCP | R$ 0,11 | 30/06/2022 | 04/10/2021 |

| Conservas Oderich (ODER3) | JCP | R$ 0,045 | 30/06/2022 | 09/04/2021 |

| Conservas Oderich (ODER4) | Dividendo | R$ 0,19 | 30/06/2022 | 04/05/2022 |

| Conservas Oderich (ODER4) | JCP | R$ 0,045 | 30/06/2022 | 09/04/2021 |

| Conservas Oderich (ODER4) | JCP | R$ 0,11 | 30/06/2022 | 04/10/2021 |

| Conservas Oderich (ODER4) | JCP | R$ 0,072 | 30/06/2022 | 04/01/2022 |

Obs: JCP = Juros sobre Capital Próprio; Data Com = data até a qual o investidor pode comprar uma ação para ter direito a receber o provento. Fonte: Levantamento InfoMoney com Quantum Axis e RI das empresas

Sanepar ou Sabesp?

A Sanepar, empresa de saneamento do estado do Paraná, é a preferida dos agentes de mercado no setor quando o assunto é dividendos.

Segundo Sergio Biz, analista focado em dividendos e sócio do GuiaInvest, a Sanepar serve perfeitamente para uma estratégia de renda passiva por estar inserida em um setor perene e resiliente. “Se o cliente deixar de pagar a conta de água, o serviço será interrompido. A companhia tem uma geração de receita previsível”, destaca.

Graças a essa previsibilidade, a Sanepar distribuiu proventos de forma recorrente nos últimos anos. De acordo com ao analista, o payout médio da última década foi de 40%.

Em 2021, a crise hídrica acabou preocupando alguns investidores e pressionando os resultados da companhia. Mas Biz destaca que esse problema ficou para trás e que a Sanepar vem melhorando na comparação anual, com ganhos nos volumes distribuídos e faturamento, puxados pelos reajustes e revisões tarifárias.

Para 2022, a perspectiva de Biz é de que a Sanepar pague proventos atraentes, pelo aumento do lucro e margens estáveis. A projeção do GuiaInvest é de um dividend yield de 6% para este ano. O analista recomenda a compra das ações SAPR11 até a faixa de R$ 23,50 e avalia que o preço justo do ativo é R$ 28.

“Acreditamos que a empresa apresenta um certo desconto no preço atual. O momento pode ser oportuno para quem se posicionar pensando no longo prazo. Assim, o investidor poderia ganhar tanto com o potencial de valorização quanto com a distribuição de dividendos”, aponta.

Já Guilherme Gentile, head de análise da Dividendos.me, tem uma visão mais cautelosa sobre a empresa. Ele cita como ponto de atenção os novos investimentos da Sanepar, por se tratar de uma empresa de capital intensivo.

Embora o endividamento da Sanepar seja saudável atualmente (no patamar de 1,4 vezes seu EBITDA), a necessidade de fazer novos investimentos constantemente pode impossibilitar o aumento do payout ou até diminuição dos proventos, na visão de Gentile.

Ele também cita os riscos do setor de saneamento. Em momentos adversos para a economia, a Sanepar pode ter dificuldade de repassar ajustes tarifários ou sofrer com congelamentos pelo Estado e até inadimplência dos clientes.

Apesar dos pontos de atenção, a Sanepar continua sendo uma melhor escolha para dividendos se comparada com a concorrente Sabesp, avaliam os analistas consultados pelo InfoMoney.

Segundo Sobreira, da Ivest, a Sabesp negocia a múltiplos maiores e não tem distribuído bons dividendos, nem apresentado um bom lucro nos últimos anos. “A Sabesp tem o poder de pagar 9% em retorno em dividendos e paga cerca de 2%. Sanepar está mais bem posicionada”, avalia.

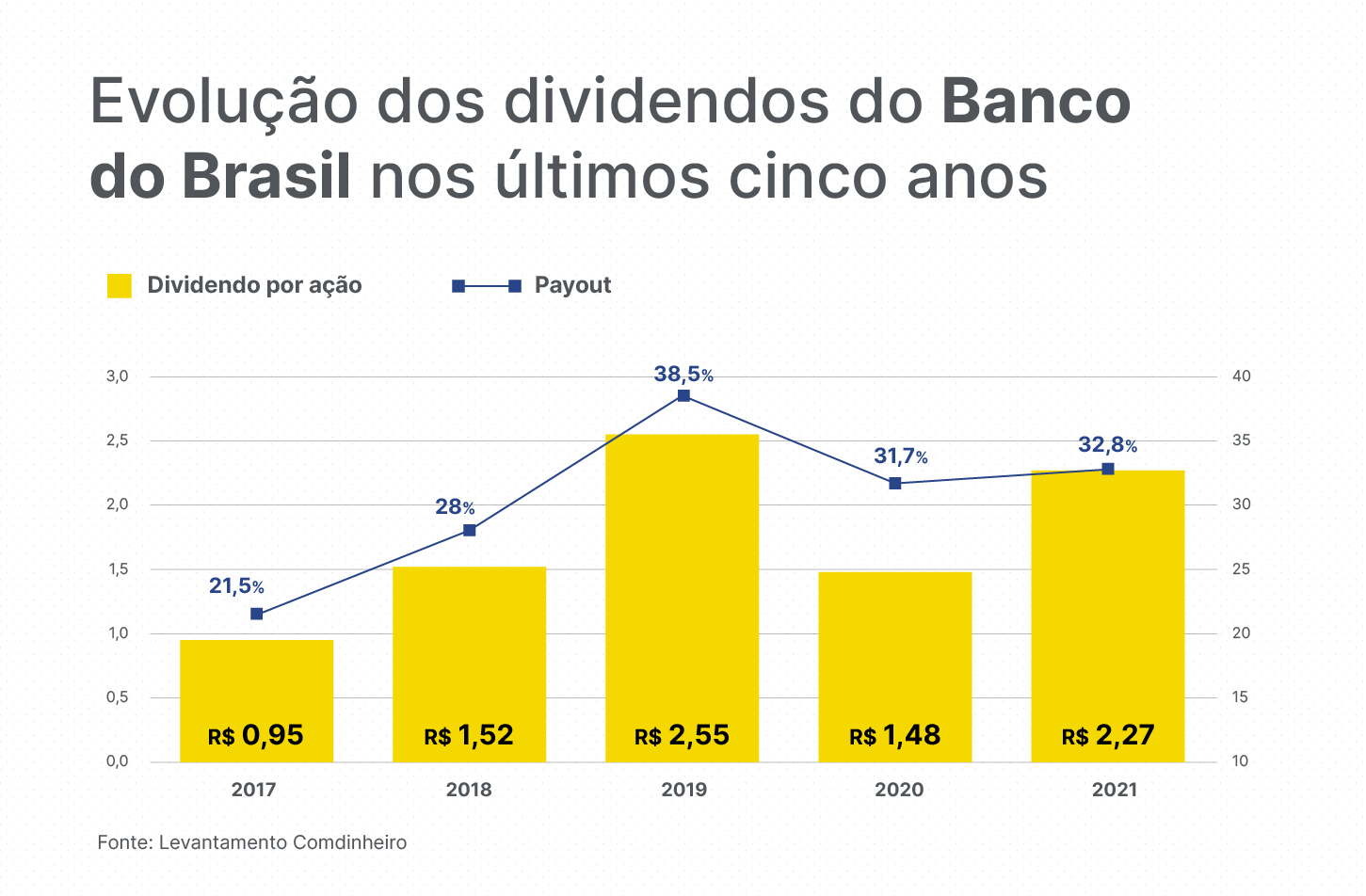

Banco do Brasil

O Banco do Brasil (BBAS3) já é figurinha carimbada no coração dos investidores focados em renda passiva. Segundo analistas consultados pelo InfoMoney, a instituição pode apresentar o maior dividend yield entre os grandes bancos em 2022.

A principal justificativa é a resiliência da sua carteira de crédito. Louise Barsi, sócia-fundadora do Ações Garantem o Futuro, afirmou ao InfoMoney que o Banco do Brasil se beneficiou nos últimos anos de uma postura muito forte no segmento de agronegócio, que ocupa 30% da sua carteira de crédito ampliada.

Ela explica que, além do segmento agro, a carteira de crédito do banco está bem dividida entre pessoas físicas, empresas, governo e pequenas e médias empresas.

“Outro ponto de destaque é a posição de liderança do banco no mercado de gestão de ativos (23%), consignado (21%) e crédito ao agronegócio (54%)”, reforça João Daronco, analista da Suno Research. Menos sensível ao crédito de varejo, o Banco do Brasil chegou a diminuir as provisões para devedores duvidosos em 2022, na contramão dos concorrentes.

Enquanto seus pares tiveram oscilação no payout nos últimos anos, o Banco do Brasil manteve a distribuição do lucro líquido em proventos praticamente estável na última década. Para 2022, o payout aprovado pelo Banco do Brasil é de 40%.

Guilherme Tiglia, sócio e analista da Nord Research, destaca que o Banco do Brasil teve o melhor resultado entre os grandes bancos no primeiro trimestre de 2022. “Não aumentou a inadimplência, tem o maior yield projetado, não teve variação de payout e está barato”, diz. “Mas sigo entendendo que o risco político existe e reflete no preço”.

O analista adverte que o Banco do Brasil sempre foi mais barato que os pares privados, o que coloca em questionamento se o risco político compensa de fato o investimento.

Leia também:

CPFL Energia

Já a CPFL Energia (CPFE3) é a escolha da Guide Investimentos, com dividend yield estimado de 10,65% para os próximos 12 meses. A companhia também integra a carteira recomendada da Santander Corretora, com dividend yield projetado de 10,49% para 2022.

Em relatório, Rodrigo Crespi, analista da Guide, destaca que a empresa atua na geração, comercialização e distribuição de energia elétrica e está de olho em oportunidades no segmento de transmissão. A receita líquida da companhia, segundo ele, teve crescimento de 7,6% no primeiro trimestre de 2022, na comparação com igual período do ano passado.

Sobreira, da Ivest Consultoria, por outro lado, desconfia que a distribuição elevada de dividendos pode ser um movimento atípico neste ano, por conta de um excedente de caixa acumulado. “A companhia está pagando até mais dividendo do que seu lucro, superando 100% de payout. Isso significa que o lucro não é constante”, sinaliza.

You must be logged in to post a comment.