Publicidade

O Ifix – índice dos fundos imobiliários mais negociados na B3 – fechou a sessão desta terça-feira (26) em queda de 0,12%, aos 2.801 pontos. Na sessão anterior, o índice caiu 0,17%. O fundo Rio Bravo Renda Corporativa (RCRB11) liderou a lista das maiores altas do dia, com elevação de 4,25%. Confira os demais destaques de hoje ao longo do Central de FIIs.

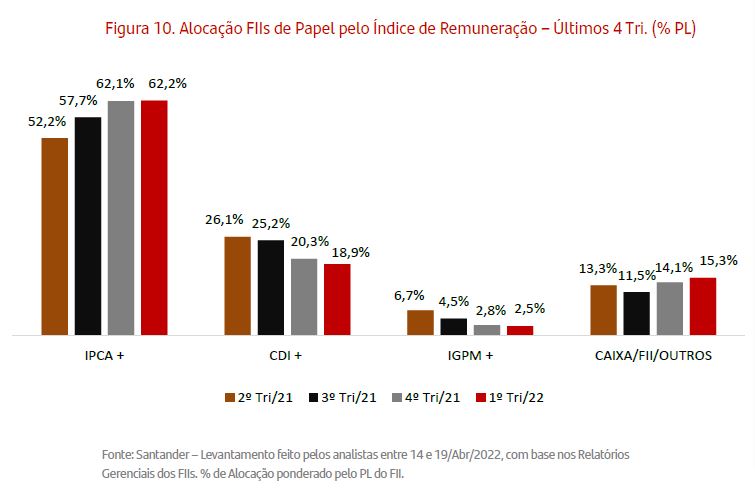

A concentração de títulos indexados ao Índice de Preços ao Consumidor Amplo (IPCA) nas carteiras dos fundos imobiliários de “papel” aumentou dez pontos percentuais (P.P) nos últimos doze meses, aponta relatório do Santander, assinado por Flávio Pires, analista do banco.

Representando 41% dos fundos imobiliários mais negociados na Bolsa, os FIIs de “papel” investem em títulos de renda fixa que acompanham a movimentação de índices de inflação e do CDI (certificados de depósitos interbancário). A elevação dos preços e dos juros nos últimos anos turbinou a distribuição de dividendos desses fundos, lembra Pires.

“Esses FIIs têm, em média, uma taxa de retorno com dividendos de 13,7% no ano”, aponta. Como efeito de comparação, o percentual do Ifix está na casa dos 9%.

Nesta terça-feira (26), o Banco Central voltou a divulgar o relatório Focus, que prevê um IPCA de 7,65% no final de 2022. A expectativa é mais do que o dobro da meta da autoridade monetária, de 3,5%.

Atento ao movimento do indicador, os fundos imobiliários de recebíveis têm reforçado a concentração em títulos indexados ao IPCA. Segundo o estudo do Santander, o percentual de alocação passou de 52,2% no segundo trimestre de 2021 para 62,2%, no primeiro trimestre deste ano.

Continua depois da publicidade

No caso do Índice Geral de Preços – Mercado (IGP-M), o Santander aponta que o percentual da alocação caiu de 6,7% para 2,5% nos últimos doze meses. A concentração de títulos indexados ao CDI (certificado de depósito interbancário) – que acompanha a taxa Selic – também caiu no período, de 26,1% para 18,9%.

Em 2021, o segmento de FIIs de “papel” foi o único que ficou no campo positivo, subindo 10,9%, contra queda de 2,28% do Ifix. Em 2022, os fundos de recebíveis seguem a mesma trajetória, acumulando uma alta de 3,01%. Ao lado dos fundos de shopping e híbridos, os FIIs de “papel” têm a melhor performance no ano.

Leia também:

Continua depois da publicidade

Maiores altas desta terça-feira (26)

| Ticker | Nome | Setor | Variação (%) |

| RCRB11 | Rio Bravo Renda Corporativa | Lajes Corporativas | 4,25 |

| HGFF11 | CSHG FoF | Títulos e Val. Mob. | 1,84 |

| VISC11 | Vinci Shopping Centers | Shoppings | 1,72 |

| XPSF11 | XP Selection | Outros | 1,52 |

| TORD11 | Tordesilhas EI | Outros | 1,23 |

Maiores baixas desta terça-feira (26):

| Ticker | Nome | Setor | Variação (%) |

| VTLT11 | Votorantim Logistica | Logística | -3,88 |

| BLMR11 | Bluemacaw Renda+ FOF | Títulos e Val. Mob. | -3,07 |

| GTWR11 | Green Towers | Lajes Corporativas | -2,46 |

| HSML11 | HSI MALL | Shoppings | -2,36 |

| RBRP11 | RBR Properties | Outros | -1,38 |

Fonte: B3

Continua depois da publicidade

Descubra o passo a passo para viver de renda com FIIs e receber seu primeiro aluguel na conta nas próximas semanas, sem precisar ter um imóvel, em uma aula gratuita.

VBI Consumo Essencial compra terreno para futura loja do GPA; nova mudança na oitava emissão de cotas FII Shopping Pátio Higienópolis

Confira as últimas informações divulgadas por fundos imobiliários em fatos relevantes:

VBI Consumo Essencial (EVBI11) investe R$ 37 milhões em nova loja do Grupo Pão de Açúcar

Fundo VBI Consumo Essencial anunciou a compra de terreno de 4,6 mil metros quadrados em Atibaia (SP), que abrigará futura loja da Companhia Brasileira de Distribuição, o Grupo Pão de Açúcar (GPA).

Continua depois da publicidade

De acordo com fato relevante, a construção do imóvel levará em torno de 6 meses e deverá custar ao fundo o montante de R$ 24 milhões.

Com o custo do terreno, de R$ 13,5 milhões, o valor total da transação do ativo GPA Atibaia ficou em R$ 37,5 milhões, o equivalente a R$ 6,3 mil o metro quadrado.

O contrato de locação do espaço terá duração de 15 anos e o fundo estima uma elevação na receita recorrente da carteira de R$ 0,18 por cota.

Continua depois da publicidade

Em novembro de 2021, o VBI Consumo Essencial havia investido R$ 41,7 milhões na compra de outros dois imóveis alugados para o GPA. O primeiro espaço está localizado na avenida São Camilo, na cidade de Cotia (SP), e o segundo fica na Rua Augusto Tolle, em Santana, zona norte da capital paulista.

FII Shopping Pátio Higienópolis (SHPH11) anuncia novas mudanças na oitava emissão de cotas

O FII Shopping Pátio Higienópolis alterou, pela segunda vez, o período de exercício do direito de preferência da oitava emissão de cotas do fundo, iniciado no dia 21 de fevereiro.

Inicialmente, o término do período estava previsto para 17 de março, mas mudou para o dia 3 de maio. Em comunicado ao mercado divulgado nesta segunda-feira (25), o fundo voltou a mudar a data, agora para 10 de junho de 2022.

A mudança foi motivada pela decisão de um dos proprietários do complexo comercial de postergar a venda da participação que possui no empreendimento. A posição foi atribuída aos graves acontecimentos geopolíticos globais.

A nova oferta do FII Shopping Pátio Higienópolis tem como objetivo exatamente captar recursos para aumentar participação da carteira no shopping.

“Os recursos captados no âmbito da oferta das novas cotas serão destinados à realização de benfeitorias no Shopping Higienópolis e ao exercício do direito de preferência na aquisição das participações colocadas à venda por qualquer um dos coproprietários”, explicava fato relevante divulgado em fevereiro.

De acordo com os gestores, o fundo planeja captar R$ 599,99 milhões, montante limite para a captação sem a necessidade de aprovação em Assembleia Geral de Cotistas.

Atualmente, o fundo tem 25% de participação no shopping Pátio Higienópolis, localizado em São Paulo (SP). O complexo de 34 mil metros quadrados abriga 300 lojas, seis salas de cinema, um teatro e mais de 1.500 vagas de estacionamento.

Leia também:

Dividendos de hoje

Confira quais são os seis fundos imobiliários que distribuem rendimentos nesta terça-feira (26):

| Ticker | Fundo | Rendimento |

| ERCR11 | Estoque Residencial E Comercial RJ | R$ 967,38 |

| SFRO13 | São Francisco 34 | R$ 19,06 |

| BVAR11 | Brasil Varejo | R$ 6,86 |

| MATV11 | More Gestão Ativa | R$ 1,30 |

| MCHY11 | Mauá High Yield | R$ 1,30 |

| MCHY13 | Mauá High Yield | R$ 1,30 |

| SIGR13 | SIG Capital Recebíveis | R$ 1,23 |

| SIGR14 | SIG Capital Recebíveis | R$ 1,23 |

| SIGR15 | SIG Capital Recebíveis | R$ 1,23 |

| SIGR16 | SIG Capital Recebíveis | R$ 1,23 |

| SIGR17 | SIG Capital Recebíveis | R$ 1,23 |

| SIGR18 | SIG Capital Recebíveis | R$ 1,23 |

| MCHY14 | Mauá High Yield | R$ 0,53 |

Fonte: InfoMoney

Obs.: Tickers com final diferente de 11 se referem aos recibos e direitos de subscrição dos fundos.

Giro Imobiliário: Projeção para o IPCA em 2022 sobe para 7,65%; quanto investir para receber o primeiro salário em dividendos

BC volta a publicar Relatório Focus após 1 mês, e mercado já prevê 7,65% de inflação em 2022

O Banco Central voltou a divulgar o Relatório Focus nesta terça-feira (26), após quase um mês, e o mercado já prevê que a inflação vai terminar o ano em 7,65%. Há quatro semanas a estimativa era que o IPCA de 2022 seria de 6,86%.

Com isso, a expectativa das instituições financeiras para o IPCA (Índice de Preços ao Consumidor Amplo) deste ano já é mais que o dobro da meta do BC, que é de 3,5% com tolerância de 1,5 ponto percentual (ou seja: a meta será cumprida se o índice ficar entre 2% a 5%).

A mediana das projeções para o índice de inflação oficial deste ano avançou pela 15ª semana consecutiva, e o mercado também elevou as estimativas para 2023 e 2024 (para 4% e 3,2%, respectivamente).

As projeções dos próximos dois anos também estão acima da meta dos próximos dois anos (3,25% e 3,00%), em um sinal de desancoragem de expectativas.

FIIs: quanto investir para receber o primeiro salário em dividendos

Pagar as despesas do mês com o rendimento dos investimentos tem sido o sonho de um número cada vez maior de pessoas. A jornada para o objetivo pode ser longa, mas para alcançá-lo é preciso dar os primeiros passos.

Com retornos de até 1% ao mês, os fundos imobiliários podem ser um caminho para conquistar, por exemplo, o primeiro salário com dividendos. Mas quanto investir para ter direito ao montante?

A pedido do InfoMoney, Thomas Pedrinelli, analista do Mundo Invest, plataforma de dados financeiros, realizou uma simulação para descobrir quanto o investidor precisaria aplicar para receber, mensalmente, um salário mínimo líquido com dividendos dos fundos imobiliários.

“Claro que temos de ficar de olho em quais fundos imobiliários investir, mas a escolha pode ser mais fácil do que comprar uma casa e colocá-la para alugar”, afirma.

Segundo Pedrinelli, a conta inicial que o investidor pode fazer é de um retorno de 0,7% ao mês com fundos imobiliários. Ou seja, de maneira aproximada, a cada R$ 10 mil investidos, é possível obter uma renda de R$70,00 ao mês, isento de imposto de renda.

“Se você pensa em investir em FIIs para obter uma renda extra de R$1,2 mil (valor do salário mínimo), é preciso o equivalente a R$170 mil”, calcula o analista.

Por outro lado, lembre-se que fundo imobiliário é um investimento de renda variável. Desta forma, explica o especialista, o valor investido nos FIIs e o próprio dividendo podem variar ao longo do tempo e de acordo com as operações do fundo.

Descubra o passo a passo para viver de renda com FIIs e receber seu primeiro aluguel na conta nas próximas semanas, sem precisar ter um imóvel, em uma aula gratuita.

You must be logged in to post a comment.