Publicidade

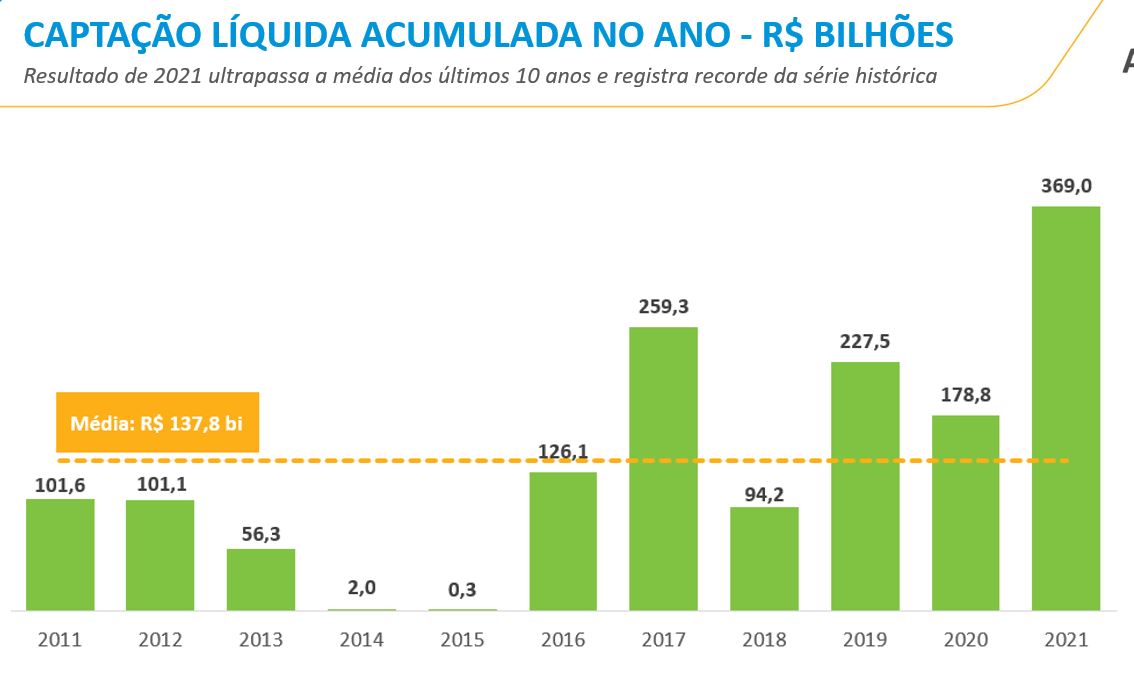

A indústria de fundos de investimento registrou captação líquida (aportes menos resgates) de R$ 369 bilhões em 2021, valor acima da média histórica, de R$ 137,8 bilhões, e o maior da série histórica Os dados foram divulgados nesta quinta-feira (6) pela Associação Brasileira das Entidades dos Mercados Financeiro e de Capitais (Anbima).

O grande destaque ficou com a classe de renda fixa, que representou cerca de 60% do total, com entrada líquida de R$ 215,2 bilhões no acumulado do último ano – a maior captação líquida desde 2002.

Segundo a Anbima, além do cenário de juros mais elevados, que tende a atrair um maior número de investidores para aplicações mais conservadoras, houve um movimento específico de um fundo de renda fixa simples que contribuiu para o forte resultado.

Em 2020, ano em que a taxa Selic encerrou o ano na casa dos 2% ao ano, a classe havia registrado regaste líquido de R$ 38 bilhões.

A segunda maior captação em 2021 partiu dos multimercados, que tiveram entrada líquida de R$ 59,6 bilhões. O resultado, contudo, veio abaixo dos R$ 104,5 bilhões registrados no ano anterior.

Destaque ainda para a captação de fundos de índice (ETFs), cuja captação passou de R$ 2,5 bilhões para R$ 9,1 bilhões no intervalo de um ano.

Continua depois da publicidade

“É um produto que começou a ser bastante disseminado nas plataformas e a ser negociado em Bolsa – tudo isso atrai o interesse e apetite dos investidores e faz com que tenhamos um crescimento em número de contas e captação relevante”, afirmou Pedro Rudge, diretor da Anbima, em coletiva com a imprensa nesta quinta. Ele chamou atenção ainda para o fato desses produtos replicarem índices globais e permitirem aos investidores acesso a setores muitas vezes não disponíveis na Bolsa brasileira, como o de tecnologia.

Vale citar ainda o resultado dos Fundos de Investimento em Direitos Creditórios (FIDCs), que tiveram captação de R$ 77,1 bilhões, ante saída líquida de R$ 14,1 bilhões no ano anterior. De acordo com a Anbima, o número deve-se a aportes concentrados em um único fundo corporativo.

Na avaliação de Rudge o resultado do último ano mostra que a indústria local de fundos tem apresentado maior maturidade e evolução.

Continua depois da publicidade

“Vale lembrar que ainda somos uma indústria muito concentrada em alguns ativos e classes. Quando olhamos lá fora, por exemplo, vemos uma segmentação mais detalhada. São evoluções que, à medida que a gente volte para um ambiente no qual a expectativa não seja de crescimento de taxa de juros, incerteza fiscal ou corrida eleitoral, são mais propícias para que os investidores aumentem a diversificação – e a indústria de fundos é super capaz de suprir essas necessidades”, afirmou.

Diversificação das carteiras

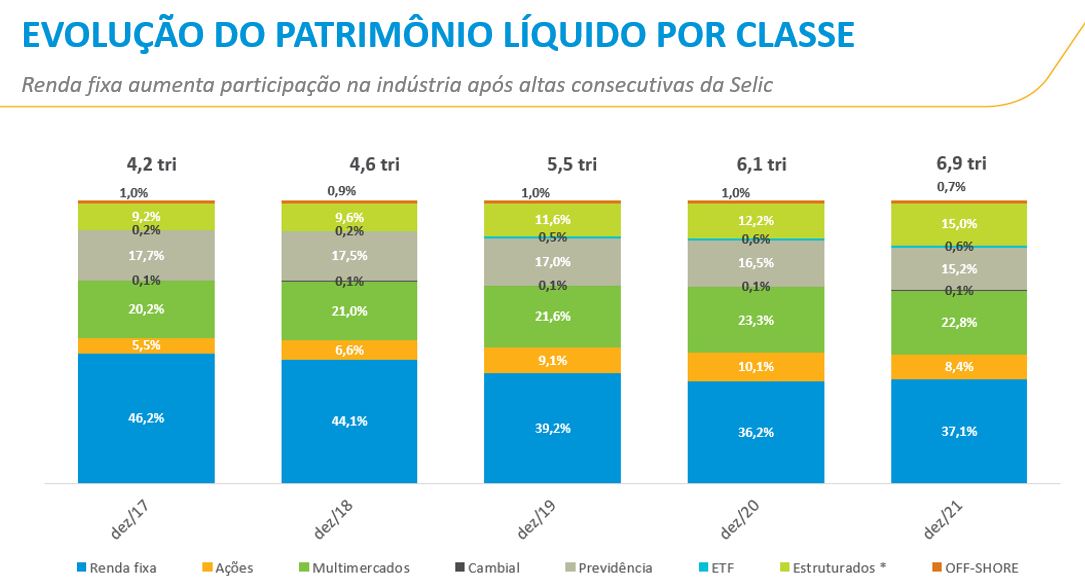

Quando analisada a evolução do patrimônio líquido por classe, é possível notar um aumento na fatia alocada em renda fixa, de 36,2%, em dezembro de 2020, para 37,1%, ao fim de 2021, dadas as altas consecutivas da Selic no último ano.

Segundo Rudge, o ambiente de uma taxa básica de juros mais elevada não significa um retrocesso na diversificação das carteiras dos brasileiros, mas um rebalanceamento, com investidores saindo de ativos de maior risco, como multimercados, ações e fundos imobiliários, por exemplo, para instrumentos mais conservadores. “É normal esse freio de arrumação quando algum indicador tem um comportamento muito forte, como vimos com a alta da Selic principalmente no segundo semestre de 2021”, disse.

Continua depois da publicidade

“A inflação continua alta e a taxa de juros ainda não conseguiu arrefecer o IPCA. À medida que o governo conseguir ser eficaz na política monetária e lidar com as preocupações fiscais, isso poderia abrir espaço para uma queda dos juros. Mas até lá, o componente de renda fixa vai aumentar um pouco [nas carteiras] dado que a atratividade desse produto ficou maior do que era no passado e o risco percebido nos outros produtos aumentou”, diz.

Quer sair da poupança? Head de Renda Fixa da XP apresenta estratégia para investidor que quer ganhar mais sem abrir mão da segurança. Inscreva-se grátis!

You must be logged in to post a comment.