Como o Open Banking coloca o cliente no centro do mundo financeiro

Com o fim do monopólio da informação, espera-se uma onda inédita de competição no setor bancário, um dos mais concentrados da economia brasileira

*Atualização: No dia 14 de julho, pela manhã, o Banco Central anunciou, por meio da Resolução BCB n° 114, o adiamento do início da fase 2 do Open Banking no Brasil de 15 de julho para 13 de agosto.

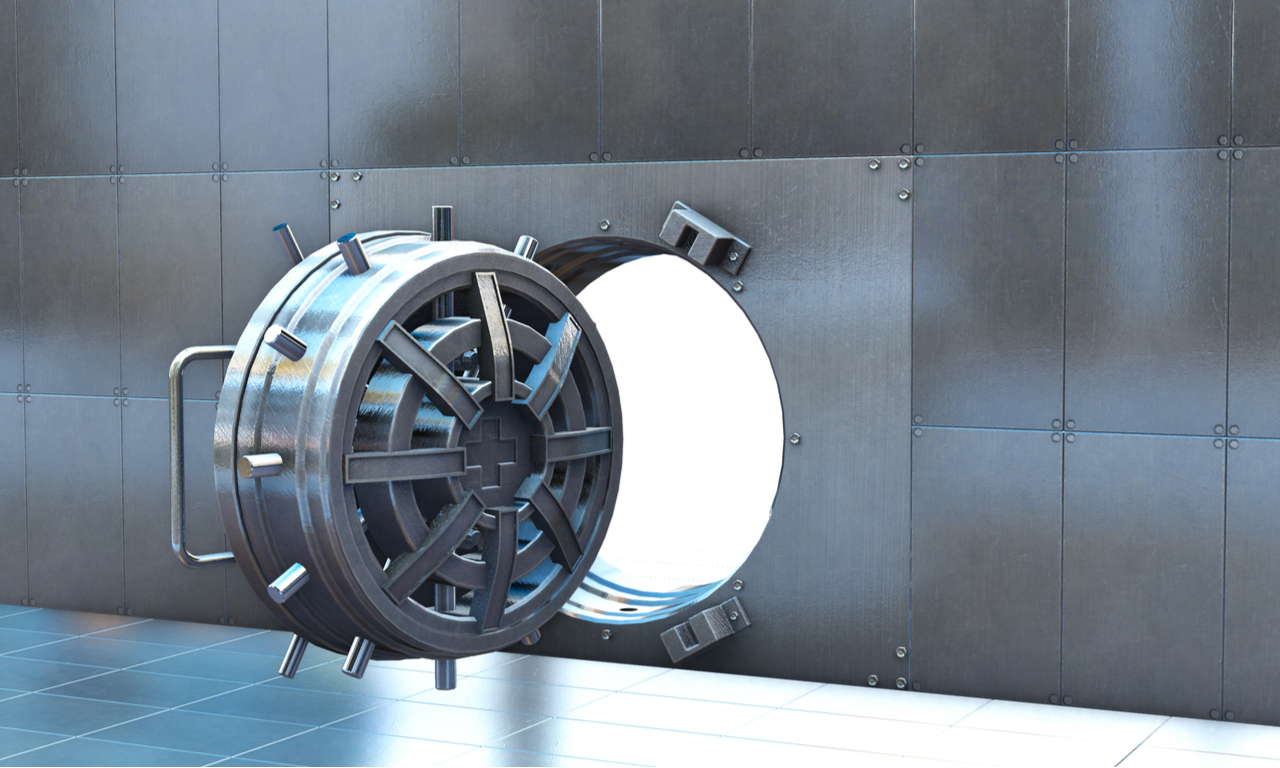

O dia 13 de agosto* marca o início da era do Open Banking no Brasil na prática. Dados do perfil financeiro de clientes – muitas vezes guardados a sete chaves pelos grandes bancos – poderão ser compartilhados livremente entre eles próprios e com fintechs e concorrentes digitais.

A expectativa do Banco Central é desencadear uma onda inédita de competição no setor bancário, um dos mais concentrados da economia brasileira.

Com o fim do monopólio da informação, cai uma das grandes barreiras de entrada para quem tenta desafiar o status quo das cinco fortalezas que dominam o setor bancário de varejo.

Simplesmente ter os dados deixará de ser uma vantagem competitiva. A concorrência se dará em outras dimensões: uso de inteligência artificial, especialização, qualidade do serviço, ótimas experiências digitais e, é claro, melhores preços e condições.

“Com a abertura das plataformas de serviços e de dados e o estímulo à livre concorrência e aos novos entrantes, espera-se o aumento da competição no sistema financeiro, fato que poderá contribuir para a redução dos custos dos serviços e do crédito”, disse ao InfoMoney Roberto Campos Neto, presidente do Banco Central (leia a entrevista completa).

Pelo menos essa é a teoria. Estimular a competição tem sido um desafio em países em que o novo modelo de open banking já está em vigor. Além disso, as mudanças não devem acontecer da noite para o dia, já que todos – bancos, fintechs e clientes – têm pela frente um longo caminho de adaptação.

O ponto central é que as novas regras reunidas sob o escopo do Open Banking partem do mesmo princípio: as informações podem estar armazenadas nesta ou naquela instituição, mas o dono é o cliente.

O Open Banking, ou sistema financeiro aberto, é uma maneira de levar, de forma simples e segura, os dados de uma instituição para a outra. A promessa por trás da iniciativa é que trocar de banco será tão fácil quanto mudar a operadora do celular.

Mas o potencial de transformação vai muito além da portabilidade. Antes de olhar para o que vem pela frente, vale a pena relembrar um pouco da história da internet.

O físico britânico Tim Berners-Lee criou os protocolos técnicos que deram origem à web porque queria simplificar o acesso ao trabalho de colegas pesquisadores espalhados em computadores mundo afora.

Quando apresentou seu projeto de pesquisa, dois anos antes, seu chefe considerou a ideia “vaga, mas interessante”. Depois de alguns ajustes, ele recebeu o OK. O resto é história.

A ideia essencial de Berners-Lee, uma linguagem comum para todo e qualquer tipo de computador, é a base da nossa vida online. As redes sociais, o comércio eletrônico, o trabalho remoto e os apps de celular — tudo foi erguido sobre essa fundação.

Essa é uma boa maneira de entender o Open Banking. Como a web décadas atrás, esse sistema aberto promete ser o início de uma onda de inovações que pode alterar para sempre o equilíbrio de forças do mundo das finanças.

Os cinco maiores bancos brasileiros – Banco do Brasil, Bradesco, Caixa Econômica Federal, Itaú e Santander – são responsáveis por 77,6% dos ativos totais do segmento. Dez anos atrás, eles detinham 77%.

Há alguns anos, o Banco Central vem introduzindo medidas para estimular a competição no setor, como o Pix e a central de recebíveis. Mas a mais importante delas é o Open Banking.

O sonho das fintechs é repetir o sucesso de um app como o iFood: elas seriam o aplicativo, mais moderno, eficiente e descomplicado para pedir comida em casa; os bancos tradicionais seriam as pizzarias do bairro que ainda recebem pedidos por telefone.

Ou então “a Macy’s diante da competição de empresas de comércio eletrônico muito mais ágeis”, como diz um executivo com 30 anos de experiência no setor financeiro, usando o exemplo da varejista centenária que sofre para manter-se relevante no século 21.

São comparações exageradas, claro. Os grandes bancos sempre estiveram entre os maiores usuários de tecnologia do país e têm recursos virtualmente infinitos.

Mas quando Jeff Bezos lançou sua loja de livros online, menos de três anos depois de Berners-Lee colocar no ar a primeira página de internet da história, a ideia foi vista como uma curiosidade.

E aqui estamos.

Nesta edição especial, para a qual foram entrevistados cerca de 30 especialistas, entre empreendedores, consultores, executivos de instituições financeiras e reguladores, explicamos o que é o Open Banking e a transformação que ele deve gerar no mercado, na economia e na vida financeira de pessoas e empresas.

Mostramos também quais são os desafios para quem está estabelecido e as oportunidades para os novos entrantes (e vice-versa) e olhamos para o que está acontecendo lá fora: o que podemos aprender com quem já começou a abrir o sistema financeiro?