Publicidade

SÃO PAULO – A continuidade da pandemia segue impactando os números da Cogna (COGN3), mas os sinais da reestruturação já começam a ser sentidos, levando a uma alta das ações COGN3 nesta sexta-feira (14). Cabe destacar que a concorrente Yduqs (YDUQ3), que subiu quase 10% ontem após o balanço, também registra ganhos expressivos na sessão, assim como outras empresas do setor.

Os ativos da Cogna subiram 2,84%, a R$ 3,98, após chegarem a subir 5,94% na máxima. Registrando um desempenho ainda mais forte, YDUQ3 avançou 6,04%, a R$ 31,76, após chegar a subir 6,48%. A Ser (SEER3) avançou 4,37%, a R$ 14,09, acelerando os ganhos na reta final e fechando perto das máximas, enquanto Ânima (ANIM3) subiu 1,11% (R$ 11,85) após chegar a ter alta de 2,99%, também após a divulgação dos balanços.

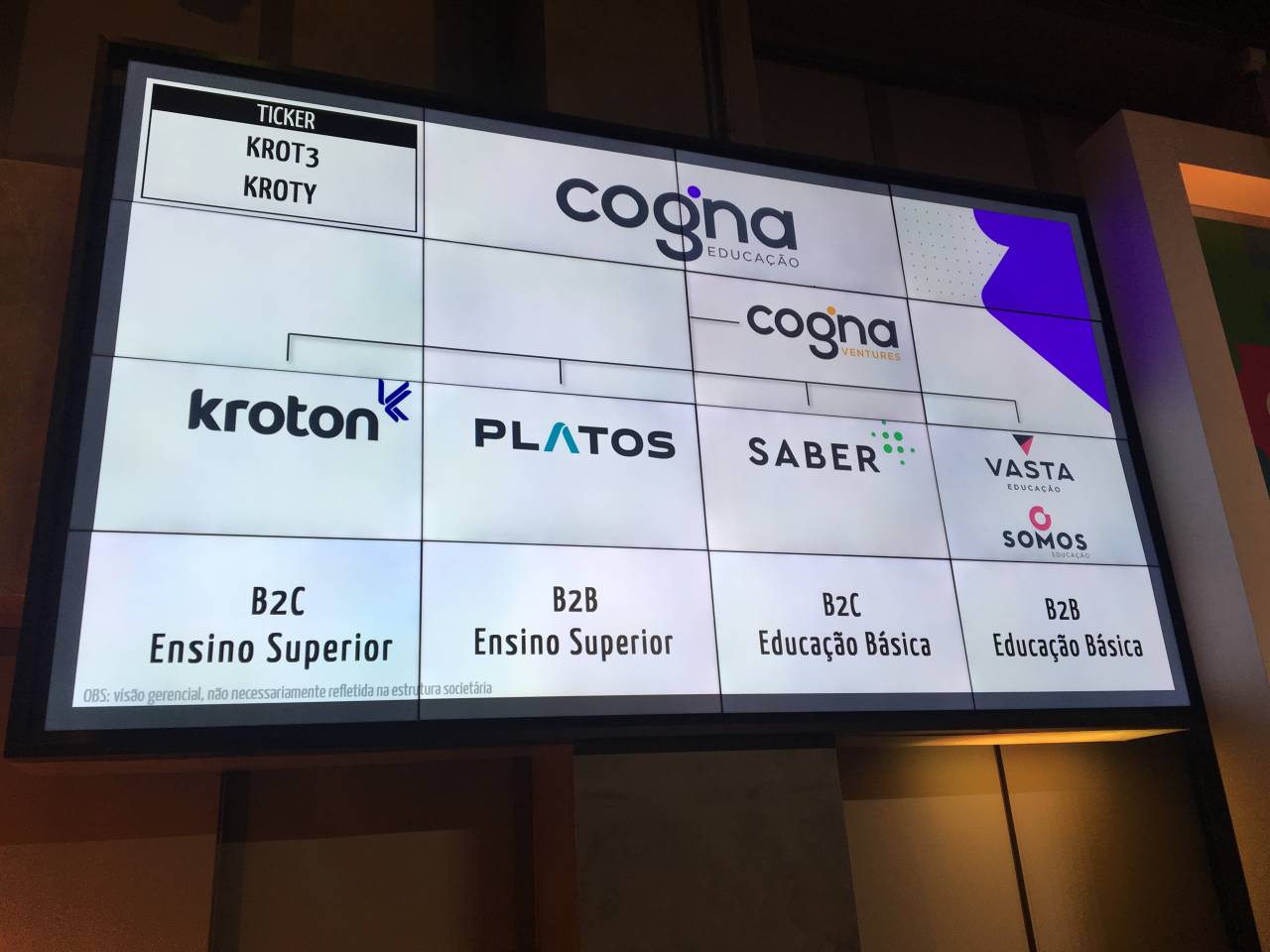

Conforme apontam os analistas do Bradesco BBI, os resultados da Cogna seguiram pressionados, mas os impactos positivos das mudanças, em especial no ensino superior com a Kroton – anunciadas no ano passado como o curso híbrido (mesclando presencial e online) e maior foco no segmento premium, como medicina, com tíquete médio mais alto – já aparecem.

Viva do lucro de grandes empresas

Já a XP aponta que os resultados foram fracos mas, desta vez, houve um novo “ofensor” no balanço: a Vasta, subsidiária voltada para o fornecimento de conteúdo digital a escolas, enquanto a Kroton, de graduação, apresentou números melhores.

O BBI também reitera que houve um aumento considerável nas margens da Kroton, enquanto a Vasta desapontou. Já a receita líquida ficou em linha com a estimativa do banco. Em termos de lucro antes de juros, impostos, depreciações e amortizações (Ebitda), apesar de um sólido desempenho na Kroton, com alta de 18% na base anual, os fracos desempenhos na Vasta e Saber impactaram o consolidado.

“A captação do ensino presencial continuou bastante pressionada, impactando negativamente a receita da Kroton. O ensino básico registrou os maiores impactos da pandemia até então, uma vez que o recrudescimento da pandemia ocorreu de forma aguda no começo de 2021, precisamente durante o pico do período de matrículas para o ano letivo. Com isto, as escolas Saber e as escolas parceiras da Vasta registraram redução no número de alunos, o que trouxe um cenário desafiador para o crescimento de receitas”, apontou a Cogna no comunicado de divulgação de resultados.

Continua depois da publicidade

A Cogna teve prejuízo líquido de R$ 90,975 milhões no primeiro trimestre, um salto de 132,5% em relação ao mesmo período do ano anterior. Mas, pontuou a companhia, o resultado foi impacto por efeitos não recorrentes (que totalizaram R$ 130,037 milhões), justamente em função dos gastos com a reestruturação da Kroton e impairment na Saber.

Em termos ajustados pela amortização do intangível, mais valia de estoques e impairment (todos efeitos não-caixa), a Cogna apurou lucro líquido de R$ 6,495 milhões no período, ainda uma forte queda de 86,1% frente ao primeiro trimestre do ano passado.

Já a receita líquida caiu 22,4%, para R$ 1,262 bilhão, enquanto as despesas operacionais recuaram apenas 1,6%, para R$ 230,546 milhões.

O Ebitda recorrente somou R$ 365,814 milhões, declínio de 16,9% ano a ano. Porém, um ponto de atenção fica para a margem, que subiu 1,9 ponto percentual, para 29%.

Apesar da queda na receita líquida, os impactos positivos da recente reestruturação geraram aumento de margem no comparativo anual. Com ela, a margem Ebitda do segmento Kroton teve expansão de 9,3 pontos percentuais.

Com relação à captação de alunos no primeiro trimestre, a alta foi de 5%, com destaque para o digital, que aumentou 42% em volume e 43% em receita. Já na mobilidade de cursos híbridos, o volume caiu 1%, enquanto a receita teve alta de 15%. No ensino presencial, o volume e a receita recuaram 40% na comparação anual.

Continua depois da publicidade

A base total de alunos teve uma queda de 0,1%. O ensino presencial teve uma forte baixa, de 29%, a 225 mil, enquanto o número de unidades de ensino foi de 176 para 131 no período de um ano. Já no ensino à distância, a base de alunos teve alta de 15,1% para 695 mil.

Já o tíquete da Kroton teve baixa de 12%, para R$ 336 mensais. Enquanto o preço médio das mensalidades subiu 11% no ensino presencial, para R$ 783 mensais, teve baixa de 13,5% no EAD, para R$ 191 em 2021. “Os menores custos de ocupação, associados ao menor número de unidades em funcionamento e redução da área útil de outras unidades, gerou uma diminuição em custos e despesas gerais e administrativas. O custo docente reduziu 30%, em função do maior uso de EAD no currículo presencial, da maior presença de alunos digitais na base e da menor quantidade de turmas de calouros devido à menor captação de alunos presenciais”, afirmou a companhia.

Olhando os números gerais, o Bradesco BBI aponta que os resultados ficaram um pouco acima do esperado pelos analistas, mas ligeiramente abaixo do consenso de mercado. E, apesar de verem os números da Kroton mostrando impactos positivos das mudanças (enquanto a Vasta foi o destaque negativo do trimestre), os analistas seguem cautelosos com a ação.

Continua depois da publicidade

“No geral, acreditamos que os impactos positivos da reestruturação devam acontecer no longo prazo, enquanto os resultados da Vasta e os números de captação da Kroton devam começar a se recuperar com a redução das restrições à mobilidade”. Contudo, os analistas seguem com recomendação neutra para as ações; o preço-alvo para o papel é de R$ 5,20, um potencial de valorização de 34% em relação ao fechamento de quinta-feira.

Também avaliando que os resultados estão começando a mostrar melhora, principalmente no ensino superior, o Morgan Stanley também adota cautela quando o tema é comprar ações da companhia. A recomendação para os ativos segue em equalweight (exposição em linha com a média do mercado), com preço-alvo de R$ 6 por ação da companhia.

Javier Martinez, Caio Moscardini e Daniela Santoro, analistas do Morgan, reforçam que os resultados do Cogna estão começando a melhorar, com a reestruturação já mostrando melhorias nas margens do ensino superior. Este segmento proporcionou maior eficiência em custos e forte gerenciamento de despesas. O ensino fundamental e médio continuam enfrentando o impacto da redução da base de alunos devido à pandemia e as receitas foram pressionadas. “Em suma, os resultados da Cogna estiveram amplamente em linha com nossas estimativas para receitas e Ebitda”, avaliam os analistas do banco.

Continua depois da publicidade

Contudo, apontam preferência por empresas de educação com maior exposição a cases de fusões e aquisições, medicina e ensino à distância e, desta forma, avaliam que Afya, Vitru, cujas ações são negociadas na Nasdaq, e Yduqs (essa última com preço de R$ 44) são os melhores players para transitar por essas tendências durante 2021.

A Cogna também segue com recomendação neutra para a XP, com um preço-alvo de R$ 5,10 por ação (alta de 32%); a avaliação é de que, apesar da alta do Ebitda no segmento Kroton, 45% dele são de itens não recorrentes que devem ser monitorados. “Com o lucro ainda pressionado e resultados poluídos com itens não recorrentes, permanecemos com a recomendação neutra”, afirma o analista Vitor Pini.

Cabe ressaltar que, de treze casas que cobrem o papel COGN3, apenas uma recomenda compra, sendo que dez recomendam manutenção e duas recomendam venda, de acordo com compilação da Refinitiv. Isso ainda que o preço-alvo médio seja de R$ 6,13, valor 58% superior ao fechamento da véspera.

Continua depois da publicidade

A Yduqs, por sua vez, conta também com treze casas cobrindo o papel, sendo que nove têm recomendação de compra e quatro de manutenção, com preço-alvo médio de R$ 42,47, o que configura um potencial de valorização de 42% em relação ao fechamento da véspera. Assim, ainda que muitos analistas vejam progressos com a Cogna, a expectativa é de um caminho mais tranquilo para a Yduqs já a partir do segundo semestre, em que veem um ponto de virada para a companhia.

Ser e Ânima no radar do setor

Vale ressaltar que outras companhias do setor também repercutem seus resultados nesta sessão, como a Ser e a Ânima.

A Ser Educacional registrou lucro líquido de R$ 30,068 milhões no primeiro trimestre deste ano, alcançando alta de 79,3% na comparação com o mesmo período do ano passado. O lucro líquido ajustado, por sua vez, ficou em R$ 36,221 milhões, alta de 23% em um ano. O grupo aponta que teve crescimento de 32,8% na captação de alunos, adicionando 77 mil estudantes. A base estudantil cresceu 17,8% na comparação anual, totalizando 218,1 mil.

Já a Ânima Educação encerrou o primeiro trimestre de 2021 com lucro líquido ajustado de R$56,3 milhões, 28,5% a mais na comparação anual. Houve um aumento de base de alunos de 11,3%, com um ticket líquido médio superior em 12,1% em relação ao primeiro trimestre de 2020. Além disso, a taxa de evasão da graduação no primeiro trimestre de 2021 foi de 7,0%, representando 0,5% inferior ao mesmo período do ano anterior.

De acordo com a XP, a Ser postou resultados bastante impressionantes na frente de ensino à distância, com alta na base de alunos de 123% (embora a receita tenha sido apenas 6% maior, devido ao tíquete médio inferior). No entanto, o presencial ainda está sob pressão: a base de alunos caiu 9% no comparativo anual e ficou 8% abaixo do esperado pelo analista, resultando em uma queda de 1% na receita consolidada e também 1% abaixo do projetado.

“Apesar do desempenho positivo no segmento de EAD, continuamos com recomendação neutra para SEER3 e reiteramos nosso preço alvo de R$17 por ação devido ao desempenho ainda fraco do presencial. Também estamos cautelosos com relação às tendências do tíquete médio de EAD e devemos observar que houve uma melhora de 2,0 pontos percentuais na margem bruta relacionada às menores despesas com ocupação, que deve subir novamente com a retomada das aulas presenciais”, avalia Pini.

Já sobre o Ânima, a projeção é mais otimista, com o analista reiterando recomendação de compra e preço-alvo de R$ 15 por ação. “A Ânima conseguiu nos surpreender em meio ao ambiente difícil do trimestre com receita acima do esperado (tíquete médio maior), margens maiores e uma nova estimativa de sinergias relacionadas à aquisição da Laureate de R$ 350 milhões, comparado a R$ 230 milhões anteriormente. Também acreditamos que estamos chegando em um ponto de inflexão no que diz respeito ao impacto negativo da pandemia no setor e esperamos que o ciclo de captação do 2S21 seja mais promissor”, avalia.

Stock Pickers lança curso online e gratuito que ensina a identificar ativos com ótimo potencial de valorização. Inscreva-se.