| Nome completo: | Luiz Barsi Filho |

| Ocupação: | Economista e investidor |

| Local de Nascimento: | São Paulo (SP) |

| Data de Nascimento: | 10 de março de 1939 |

| Fortuna: | R$ 2 bilhões (estimativa de O Estado de S. Paulo em agosto de 2019) |

Quem é Luiz Barsi e como ficou rico

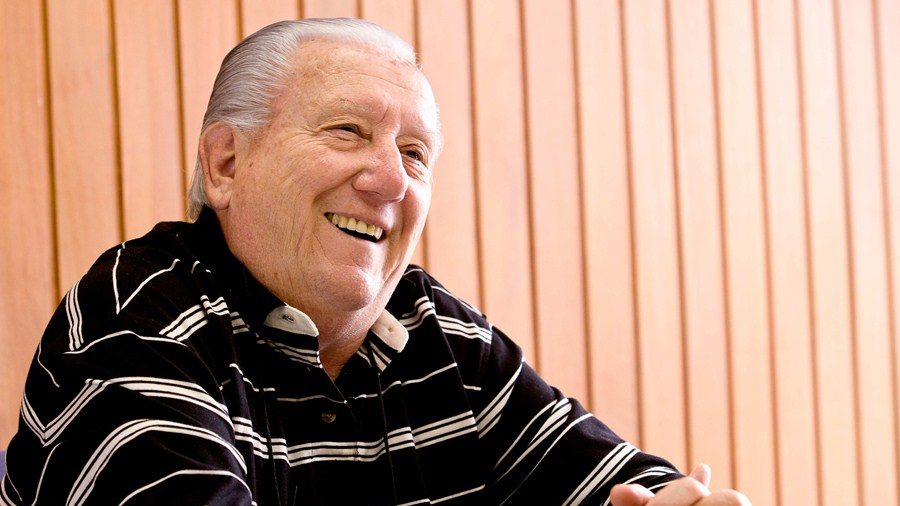

Quem vê o senhor de cabelos brancos penteados para trás, vestindo uma camisa de mangas curtas e seus óculos, e usando seu Bilhete Único especial gratuito para idosos no metrô de São Paulo, pode não saber que se trata de um dos maiores investidores do país. Luiz Barsi Filho prefere que as coisas sejam assim.

Barsi é um homem de hábitos simples desde a infância no bairro paulistano Brás. Filho de imigrantes espanhóis, e órfão de pai desde que tinha um ano de idade, o pequeno Barsi começou a trabalhar muito cedo, fazendo bicos como engraxate e aprendiz de alfaiate e conseguiu se formar como técnico em contabilidade.

A formação abriria as portas para o mercado de ações e para o desenvolvimento do seu método próprio conhecido como “carteira de ações previdenciária”, concentrando capital e investindo em papéis de empresas que garantem bons dividendos.

Em 10 anos, a estratégia garantiu rendimentos suficientes para que Barsi não precisasse mais trabalhar. Mas ele seguiu investindo.

Como resultado, só em 2019, recebeu R$ 4 milhões em lucros da Eletrobras, o equivalente a um “salário” mensal de R$ 300 mil. E isso vinha de apenas uma das várias empresas que compõem sua carteira, como Eternit, Itaúsa, Klabin, Grupo Ultra, Unipar Carbocloro, Taurus e Transmissão Paulista.

Pai de cinco filhos, Barsi continua dando expediente no escritório de uma corretora duas vezes por semana – para onde vai de metrô, muitas vezes acompanhado da filha caçula Louise, que segue os passos do pai e criou um programa para formar investidores.

Veja também:

- Quer aplicar nos seus investimentos a estratégia de dividendos de Luiz Barsi, um dos maiores investidores do país? Nós te mostramos o passo a passo nesta série gratuita

Família e formação

Filho de imigrante, Barsi perdeu o pai de origem italiana quando tinha apenas um ano. Sua mãe era uma das filhas “do meio” de uma família de mais de dez irmãos que veio da Espanha ainda criança, após perderem tudo em uma grande enchente na cidade onde moravam.

Naquela época, ele morava em um cortiço com a mãe no bairro do Brás, em São Paulo. A vida era difícil: o garoto tomou seu primeiro banho de água quente apenas quando já tinha mais de cinco anos. Para ajudar a mãe, começou a trabalhar com sete anos, engraxando sapatos – e assim seguiu até a pré-adolescência.

Barsi trabalhou também como vendedor de balas no cinema e, mais tarde, como aprendiz de alfaiate ao lado da mãe, que havia aberto uma pequena loja. O aprendiz levou o conhecimento com ele: até hoje, costura os botões que caem e as roupas que rasgam da sua família.

Faltava de tudo na família na infância de Barsi, menos educação. Como não pôde completar o ensino, sua mãe fazia questão que o menino não faltasse à escola – e sempre de barriga cheia, para se concentrar apenas no que o professor falava.

Barsi também herdou da mãe a disposição incansável para o trabalho – acumulando até três empregos ao mesmo tempo – e o estilo “linha dura” de cuidar das finanças.

Aos 14 anos, ele conseguiu um emprego em uma corretora de valores, onde seria incentivado a buscar uma formação técnica em contabilidade. Nascia ali o interesse para o estudo dos balanços de empresas, algo que ele faz meticulosamente até hoje.

Depois do diploma técnico, Barsi se formaria em ciências atuariais e concluiria outros dois cursos de ensino superior: Direito, na Faculdade de Direito de Varginha (MG) e Economia na Faculdade de Economia, Finanças e Administração de São Paulo, duas formações consideradas essenciais para a análise de balanços, empresas e cenário econômico e político que faz até hoje.

De engraxate a Rei da Bolsa

Com a formação, Barsi chegou a dar aulas de estrutura e análise de balanços. Mas sua formação também abriria caminho para um cargo de auditor e o faria duvidar da sustentabilidade da Previdência Social no Brasil.

Antes de completar 30 anos, Barsi começou a fazer o que poucos jovens fazem até hoje: preocupar-se com a sua aposentadoria. Barsi não queria ficar rico, mas “nunca mais voltar a ser pobre, naquela condição de miséria”.

Ao analisar o sistema previdenciário nacional, Barsi tirou duas conclusões principais: 1) o sistema estava caminhando para desmoronar; 2) ele dependia apenas do seu trabalho para garantir sua aposentadoria.

Barsi também percebeu que dois grupos de pessoas não precisavam se preocupar com a aposentadoria: os funcionários públicos, que receberiam o salário integral mesmo após pararem de trabalhar, e os empresários, que poderiam continuar recebendo os lucros das empresas que criaram.

Como ele não tinha interesse nenhum em trabalhar para o governo, escolheu se tornar empresário. Mas, em suas próprias palavras, em vez de ser dono de um negócio pequeno, preferia ser sócio em vários negócios grandes. Esse raciocínio o levaria a comprar as suas primeiras ações e a mostrar para um amigo, que tentava convencê-lo a fazer um plano de previdência privada, que Luiz Barsi Filho preferia seguir outro caminho.

Como auditor, ele tinha muito contato com balanços de empresas. Em 1970, ele começou a estudar sobre ações e elaborou o estudo “Ações Garantem o Futuro”, com uma avaliação criteriosa de todos os setores e o seu nível de “perenidade”. Assim, chegou à conclusão de que havia alguns setores da economia com maiores chances de perdurarem como os de alimentos, saneamento, energia, mineração e financeiro.

Após elencar áreas consideradas mais promissoras, Barsi partiu então para a listagem de todas as empresas de capital aberto que constituíam cada um desses setores e começou a “garimpar” empresas, separando aquelas com maiores chances de sucesso no longo prazo.

Depois de organizar as empresas pelo resultado, chegou àquela que seria a melhor empresa para investir: a Anderson Clayton, uma companhia de capital externo, com um preço de 50 centavos por ação e pagando um dividendo de 12 centavos.

Mas, aqui, Barsi encontrou uma falha no seu projeto: apesar de a companhia estar saudável, ser do setor de alimentos – considerado perene – e pagar bons dividendos, seu sucesso a longo prazo era incerto por uma dupla razão: as duas senhoras com mais de 80 anos que eram donas da companhia e tinham cada vez mais dificuldades em negar ofertas de compras por outras empresas. E quem alertou para o problema foi o próprio vice-presidente da companhia.

O aviso serviu para que Barsi mudasse a estratégia de investir na Anderson Clayton – e também para mostrar como era importante conhecer profundamente a companhia em que pretendia investir.

Barsi precisou se conformar com a empresa que estava em segundo lugar na sua lista: a Companhia Energética de São Paulo (CESP). Barsi então passou a economizar tudo que podia do seu salário de auditor para comprar ações da companhia, no começo da década de 1970. O resto é história.

Como um dos mais antigos investidores da Bolsa de Valores, com mais de 50 anos de investimentos, sua trajetória se mistura um pouco com a da própria instituição.

As primeiras ações que Barsi comprou, por exemplo, foram negociadas em um pregão viva voz no antigo Palácio do Café, próximo ao Pátio do Colégio, no centro de São Paulo, pouco depois do lançamento do Índice Bovespa, criado em 1968. Índice este, aliás, que Barsi diz nem acompanhar.

O pagamento dos dividendos também era muito diferente da forma que acontece hoje. Era preciso picotar os chamados “cupons” e levar até a empresa para receber seu pagamento.

Carreiras paralelas

No começo da década de 1970, Barsi também chegou a ser dono de uma corretora, a Cruzeiro do Sul. Depois, passou 18 anos dando expediente como editor de economia do jornal Diário Popular – período que o ajudou a conhecer ainda mais profundamente as empresas em que gostaria de investir.

Outra forma de conhecer melhor as empresas e tirar suas dúvidas era ligando na central de Relacionamento com os Investidores. Detalhe: as ligações eram à cobrar. “Fazia recomendações, aquilo que interpretava em reuniões de empresas, ia visitar. Visitei todas as empresas de capital aberto da ocasião. E fui criando uma percepção muito mais idônea daquilo que era a empresa”, disse em entrevista.

Depois de sair do Diário Popular, Barsi seguiu sua carreira jornalística em paralelo aos seus investimentos e foi editor de Mercado de Capitais da Revista Marketing entre 1989 e 1992.

Método Barsi de investir

O método Barsi de investir é simples de explicar: comprar ações de empresas em setores perenes, que pagam bons dividendos e, por alguma razão, estão sendo negociadas com preço abaixo do valor patrimonial. E, então, esperar.

O problema do método está na sua aplicação, especialmente na última parte, esperar. A estratégia, segundo Barsi, pode ser seguida por qualquer pessoa, mas exige muita disciplina e paciência. Porque, mais do que investir em ações, Barsi investe em projetos empresariais com perspectivas de sucesso.

Comprar ações, para ele, é apenas uma maneira de participar desses projetos. Sua intenção não é revender os papéis no futuro, mas receber parte dos lucros, como um pequeno acionista. “Qualquer um que investir em empresas com fundamentos, sem ter pressa de vender, vai ganhar dinheiro. Mas, se fizer isso com uma boa estratégia para os proventos, a pessoa fica milionária.”

Mas, para isso, é preciso administrar a ansiedade.

Começando devagar

No começo da década de 1970, depois de definir que investiria na CESP para começar a montar sua “carteira previdenciária”, Barsi estabeleceu a primeira inicial de possuir 100 mil ações da CESP, na época cotadas ao equivalente a R$ 0,50 cada, atualmente.

A empresa foi a escolhida porque pagava dividendo mínimo prioritário e obrigatório de 10% sobre o valor nominal ao que atualmente valeria R$ 1,00, distribuídos semestralmente. Na época, sua meta era acumular o equivalente a US$ 5 mil, segundo seus próprios cálculos, menos que um carro popular.

Veja também:

- Quer aplicar nos seus investimentos a estratégia de dividendos de Luiz Barsi, um dos maiores investidores do país? Nós te mostramos o passo a passo nesta série gratuita

Era uma meta modesta e alcançável, que foi posteriormente quebrada em metas menores. A ideia era comprar mil ações por mês. Quando chegou às 100 mil, pouco tempo depois de começar, celebrou sua primeira conquista como um investidor que apenas buscava uma previdência complementar com as ações.

A partir desse momento, as metas começaram a crescer – e eram seguidamente atingidas. Barsi passou a aplicar a técnica do reinvestimento: usava o dinheiro que recebia dos dividendos para comprar mais papéis da empresa e aumentar sua posição na companhia.

Assim, em dez anos de “disciplina, paciência e perseverança”, acumulou investimentos capazes de ter renda mensal superior a uma aposentadoria do INSS.

Relação de longo prazo

Em toda sua trajetória de investidor, Barsi cometeu alguns erros, como investimentos no Banco do Progresso e Banco Nacional, mas também acumulou outros excelentes acertos.

Uma das suas melhores tacadas foi com as ações do Banco Santander. Barsi começou a comprar os papéis quando eles custavam R$ 0,50. Muitos anos depois, em janeiro de 2020, os papéis que ele havia comprado, do tipo preferencial (SANB4) chegaram a ser negociados por R$ 25,35.

Hoje, cerca de 15 companhias fazem parte de seu portfólio. Todas elas de setores considerados perenes, como o bancário, transmissão e distribuição de energia elétrica e papel e celulose. São empresas como AES Tietê, Klabin e Unipar – e algumas delas estão na sua carteira há mais de 30 anos.

Em algumas circunstâncias, Barsi investe em outras empresas “fora” da sua carteira de previdência – ele tem uma quantia separada apenas para esses investimentos de oportunidade – mas usa esse método apenas para se alavancar e, depois, vender as ações para injetar mais dinheiro em suas 12 empresas do portfólio principal.

Mesmo que sejam de um setor considerado perene por ele, há alguns papeis que não entram na carteira de Barsi, como as ações da Petrobras. Empresas de turismo, aviação e varejo de eletrodomésticos também não entram na sua carteira.

Para entrar na sua carteira, a empresa precisa “pontuar” bem na sua análise que leva em conta se os produtos e/ou serviços são consumidos por longos períodos de tempo; se as regras societárias da companhia são bem definidas; a qualidade da gestão; a saúde financeira e os lucros; e a regularidade na distribuição dos dividendos.

Para os novatos no mercado que pedem dicas, Barsi repete três regras básicas: 1) não colocar na Bolsa dinheiro que pode ser necessário, como reserva de emergência (embora o próprio Barsi não siga esse conselho, já que ele tem 100% dos seus investimentos na Bolsa); 2) investir apenas em empresas bem fundamentadas e não em “dicas” de amigos ou colegas; e 3) nunca vender ações por necessidade.

Crítico contumaz da renda fixa – que Barsi costuma chamar de “perda fixa” – o investidor garante que todo seu dinheiro está investido em ações ou, como ele prefere dizer, em projetos de energia elétrica, celulose, setor financeiro, cloro e soda. Ele também não investe no mercado futuro, dizendo não compra “vento”, e afirma não conhecer ninguém que ganhou dinheiro especulando na Bolsa, comprando opções ou com estratégias de alavancagem.

Defensor ativo do direito dos acionistas minoritários, Barsi reclama dos custos cobrados no Brasil para investir em ações. Em sua visão, isso afasta novos investidores. Para mudar esse cenário, ele conta com a ajuda da filha caçula.

Estilo de vida e família

Com cinco filhos e no terceiro casamento, Barsi não gosta de usar aliança (“não gosto de jóia pendurada”) e é um homem de hábitos simples.

Mora em um condomínio confortável no Tatuapé, bairro de classe média na Zona Leste de São Paulo e duas vezes por semana dá um curto expediente (das 10h às 14h) na Elite, a corretora de valores de onde administra sua carteira de ações, rua Líbero Badaró. Um mundo bem distante da Avenida Faria Lima, onde fica a maior parte dos escritórios de corretoras e gestoras de fundos paulistanos.

Barsi justifica o endereço dizendo que quanto mais longe da Faria Lima estiver, mais próximo estará dos seus valores. Segundo o investidor, na Faria Lima existe muito ego e pouca sola de sapato em fábrica.

Para fazer a travessia da zona leste ao centro, o senhor de cabelos brancos penteados para trás com a ajuda de gel, camisa de mangas curtas e seu óculos pendurado por uma cordinha, não paga pela viagem: Barsi usa seu cartão de gratuidade do metrô.

Sua filha mais nova, Louise, o acompanha no trajeto desde os 11 anos e segue os passos do pai – assim como um dos outros filhos mais velhos, Luiz Barsi Neto, que é assessor de investimentos.

Mas coube a Louise a missão de “espalhar” a palavra do pai. Ela, junto com dois sócios, criou a empresa Ações Garantem o Futuro, mesmo nome do projeto desenvolvido por Barsi na década de 1970, que deu origem à sua forma de investir.

Neste projeto, Louise e seus sócios se dedicam a ensinar a metodologia de investimento em ações de Luiz Barsi. Aos 25 anos, ela tem um currículo invejável: é analista de investimentos certificada da corretora Elite Investimentos, ocupante de uma cadeira nos conselhos fiscais da AES Tietê, Klabin e Santander, membro substituta do conselho da Unipar Carbocloro e membro do conselho da Eternit.

Desde pequena, Louise foi preparada para assumir os negócios do pai. Quando adolescente, não recebia mesada, mas dividendos (cerca de R$ 300 por mês) de uma carteira montada pelo pai especialmente para ela. Em seu aniversário, pedia ações de presente e seguia os passos do patriarca, reinvestindo quase tudo.

Com a sua empresa, Louise espera ajudar as pessoas a formarem uma carteira de ações para a aposentadoria e levar o legado do pai adiante.

Leia também: Análise de balanços: o que Warren Buffett avalia nas empresas investidas?

“Se alguém pesquisar alguma coisa sobre meu pai na década de 1970 não vai encontrar nada. As pessoas só foram acreditar nele quando se tornou um vencedor, décadas depois. Minha ideia é tentar convencer as pessoas, o quanto antes, da importância de investir. Para mim, é uma honra poder continuar o legado dele”, disse a filha do “rei da Bolsa”.

Para saber mais:

Quer saber mais sobre a trajetória de Luis Barsi? Confira a seleção do InfoMoney com conteúdos extras.

- Luiz Barsi: do início na bolsa nos anos 60 ao melhor investimento da vida em 2008 (InfoMoney)

- CURSO: Quer aplicar nos seus investimentos a estratégia de dividendos de Luiz Barsi, um dos maiores investidores do país? Nós te mostramos o passo a passo nesta série gratuita

- Conheça a sucessora de Luiz Barsi, que foi de engraxate a um dos maiores investidores da Bolsa (InfoMoney)

- Ações Garantem o Futuro (Canal no YouTube)

You must be logged in to post a comment.