Publicidade

Colunista convidado: Guilherme Giserman, estrategista internacional na XP.

Em tempos de crise, é normal o volume negociado em bolsa aumentar. Enquanto alguns investidores enxergam oportunidades de compra, outros apenas tentam zerar suas posições o mais rápido possível. Na crise atual não está sendo diferente: o volume total de transações em março foi o dobro (US$ 14,6tri) do registrado no mesmo período do ano passado, e em abril foi 50% superior.

O que está sendo diferente nessa crise é o foco intensificado de pessoas físicas nesse volume. Com o desenvolvimento de aplicativos que facilitam o acesso à bolsa, os holofotes estão sobre o investidor de varejo. Para se ter uma ideia, o volume de transações nos últimos dois meses registrado nas 4 principais corretoras de varejo nos EUA (Ameritrade, Charles Schwab, E-Trade e I. Brokers) foi 50% de todo volume de 2019.

Continua depois da publicidade

Captação de novos usuários acelerou de patamares normais (600 mil por trimestre nas 4 corretoras) para 1,7 milhão de clientes no primeiro trimestre deste ano, e volume mensal de depósitos 17x maior que a média.

No entanto, o desempenho das 4 gigantes foi ofuscado pelo Robinhood, um dos aplicativos mais populares do mercado. Fundada em 2013 e ainda classificada como “startup“, hoje a companhia já registra atividade superior às 4 outras corretoras de varejo somadas, com 2 milhões de usuários diariamente ativos. E, mesmo com aplicativo travado durante 1 dia inteiro em meio ao caos de março, alcançou 13 milhões de contas ativas em 2020, com captação de 3 milhões de clientes, o dobro do ritmo das outras corretoras de varejo.

O que mudou?

Continua depois da publicidade

1) Cheques e estímulos: Uma semana após receber os pagamentos, americanos que ganham entre US$ 35 e 75 mil anuais operaram 90% mais ações que na semana anterior.

2) Pausa dos esportes (e das apostas): 43% dos homens americanos entre 25 e 34 anos que acompanham esportes também fazem apostas ao menos 1x por semana. E é este grupo que está migrando para o Robinhood, que possui 80% dos usuários homens e viu idade média avançar de 27 anos em 2017 para 31 anos em 2020.

3) Compras fracionadas: Aplicativo permite compras de 1 milionésimo de ação.

Continua depois da publicidade

4) Queda nos preços: Número de comprados no S&P 500 duplicou para ~100 mil ao longo da queda de 35%, e Disney viu o número de sócios crescer para 450 mil enquanto ação caía 30%. O gráfico abaixo mostra preço do S&P 500 (azul) vs. número de pessoas físicas compradas no índice (verde).

Quem são as favoritas?

Das 40 ações mais compradas pelos investidores pessoa física, 25% são do setor de turismo e linhas aéreas. Das 6 empresas mais populares (4 milhões de pessoas compradas), todas tiveram desempenho negativo no ano, já que fazem parte dos setores mais afetados pelo confinamento, como aéreas/turismo (American Airlines, Delta e Disney) e automotivo/industrial (Ford e General Electric).

As FAAMGs (Facebook, Apple, Amazon, Microsoft e Google), também aparecem entre as favoritas, totalizando 1,4 milhão de acionistas. Como comparação, a maior concentração do S&P 500 é de 27% no setor de tecnologia (37% quando incluímos Amazon, Google e Facebook).

Continua depois da publicidade

Tamanho das empresas?

As 6 empresas mais populares para investidores pessoa física valem juntas US$ 340 bilhões, enquanto as top 6 empresas do S&P 500 valem somadas US$ 6,4 trilhões. Pessoas físicas claramente têm preferido comprar ações de empresas menores.

Pagar prêmio ou desconto?

O indicador de preço/lucro dos 100 nomes favoritos das pessoas físicas está numa média de 93x, valor muito superior aos 25x do S&P 500. Vale notar que 60% das empresas desta lista devem entregar prejuízo em 2020, o que indica duas conclusões possíveis: a) confiam na recuperação das viagens e turismo, ou b) simplesmente estão comprando o que caiu mais. Mas o lado institucional não está muito diferente, com 50% dos analistas que cobrem essas companhias recomendando compra.

E o resultado, foi um desastre?

Continua depois da publicidade

Pelo contrário. Carteira de empresas populares entre os investidores pessoa física já subiu 60% desde o fundo, enquanto as favoritas dos hedge funds subiram apenas 45% e o S&P 500 sobe 36%. O pico de atividade do investidor de varejo acelerou a rotação para empresas cíclicas e de valor descontado, que naturalmente são as próximas a se recuperar após as companhias “fique-em-casa”.

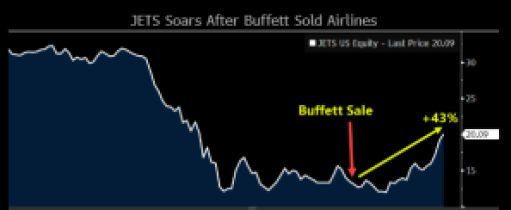

O índice JETS de linhas aéreas já recuperou 43% e captou US$ 500 milhões desde que Warren Buffett anunciou saída das linhas aéreas em maio (apesar do próprio megainvestidor alertar ao mundo para que “nunca apostem contra a América” durante a live anual da Berkshire Hathaway). Dessa vez, foi o varejo que deu aula no oráculo de Omaha (tudo bem que o placar agora está uns 157 x 1 pro Buffett).

Robinhood no futuro:

Já se fala em criação de um ETF baseado em dados do Robintrack e nas ações carregadas pelos mais de 13 milhões de usuários do aplicativo. Ideia seria capturar a mudança de popularidade das ações, por exemplo: Hertz, Nikola e American Airlines capturaram 400 mil sócios nos últimos 30 dias. Testes que simulam a carteira atual dos Robinhooders mostram que as posições quadruplicaram os retornos do S&P 500 – mas com muito mais volatilidade, é fato.

Por outro lado, um aplicativo desenhado para ser checado de minuto a minuto pode estimular uma visão “curto prazista” e induzir a erros. Nassim Taleb, em seu livro Fooled by Randomness, já alertava que a probabilidade de se observar ganhos numa carteira com 15% de retorno a.a. e 10% de desvio padrão é de 93% com observações anuais; se as observações forem para segundos, minutos ou horas, a chance de observar ganhos é de apenas 50%, o que significa que o investidor está mais sujeito a ver perdas.

Essa construção potencializa a redução no período de carrego, que já vem acontecendo historicamente. 50% dos investidores americanos vendem suas ações em até 85 dias após aquisição e a média (6 anos) observada entre 1950 e 1960 do período médio de carrego caiu para apenas 8 meses em 2016.

Em outros locais do mundo, o mesmo padrão aparece, e as semelhanças com as apostas não são meras coincidências; a plataforma de trading Plus 500 registrou, em 1 trimestre, 90% das receitas de 2019 inteiro, com 80% dos clientes perdendo dinheiro em operações, que duraram em média menos de uma hora.

You must be logged in to post a comment.